Cómo invertir en ETFs con los mejores brokers sin comisiones

¿Interesado en el universo de los ETF? En ComprarAcciones.com hemos querido poner a tu disposición una completa guía para invertir en ETF con los mejores brókeres sin comisiones, con la máxima agilidad operativa y por supuesto con total seguridad.

La inversión pasiva en general y los ETF en particular han experimentado un fuerte empuje en los últimos años al calor de sus resultados. La demanda un producto rentable y de bajo coste ha disparado el atractivo por invertir en ETF, si bien es cierto que para hacerlo correctamente conviene conocer sus características, modalidades y particularidades.

Además es importante saber que a día de hoy podemos contar con brókeres sin comisiones que nos permitan sacar el máximo provecho a nuestra inversión en ETF. Al finalizar la lectura de este artículo contarás a buen seguro con toda la información necesaria.

Cómo invertir en ETF desde España en cinco pasos

- Elige un broker para invertir: Nosotros recomendamos eToro (0% comisiones)

- Abrimos una cuenta con nuestro broker

- Deposita fondos en tu cuenta. Mínimo US$ 50

- En la barra de búsqueda escribimos el ticker del ETF que queremos, en caso de no conocerlo al escribir ETF nos aparecerán los disponibles

- Selecciona las características de la orden que quieres dar y después haz click en «Invertir».

-

-

¿Dónde invertir en ETF? Mejores brókeres

$10 por Año10 por AñoSort By3 Provider that match your filters Providers that match your filters

Payment methods

Features

Customer service

Classification

1or moreMobile App

1or moreFixed commissions per operation

$1or moreAccount Fee

$1or moreNo results found

Trying adjusting the filter to see some results.

CORREDOR RECOMENDADOTotal Fees (for 12 months)$ 0,60What we like- Más de 3.000 activos digitales disponibles incluidas más de 400 son criptomonedas

- Broker regulado con más de 15 licencias y registros en Europa

- El depósito mínimo es de 10 EUR

Fixed commissions per operationAccount FeeMobile App9/10FeaturesPayment methodsAccount Info

Account From€10Deposit fees-ETFS150Inactivity fees-Leverage1:20Operating marginYesMinimum operation€1Stocks-CFD Position-CFDS-Trading fees-Withdrawal fees-Fees per operation

Bonds-Cryptocurrencies-CFDS-DAX-Copy Portfolio-ETFS-CFD Position-Stocks-Savings Plan-Robo Advisor-Funds-Total Fees (for 12 months)$ 0,60Las acciones de Bitpanda son contratos que replican una acción subyacente o un ETF.

Account Info

Account From€10Deposit fees-ETFS150Inactivity fees-Leverage1:20Operating marginYesMinimum operation€1Stocks-CFD Position-CFDS-Trading fees-Withdrawal fees-Fees per operation

Bonds-Cryptocurrencies-CFDS-DAX-Copy Portfolio-ETFS-CFD Position-Stocks-Savings Plan-Robo Advisor-Funds-CORREDOR RECOMENDADO64 New users todayTotal Fees (for 12 months)$ 0.60What we like- Copie a los comerciantes de acciones exitosos en 1 clic

- Broker regulado y de buena reputación

Fixed commissions per operationAccount FeeMobile App9/10FeaturesPayment methodsAccount Info

Account From€50Deposit fees-ETFS150Inactivity fees-Leverage1:30Operating marginYesMinimum operation€25Stocks2.000+CFD Position-CFDS-Trading feesSpreadsWithdrawal fees€5Fees per operation

Bondsab 2 PipCryptocurrenciesab 0,09%CFDS-DAX0%Copy Portfolio-ETFS0%CFD Position-Stocks0%Savings Plan0%Robo Advisorab 0,75%Funds0%64 New users todayTotal Fees (for 12 months)$ 0.60eToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.

Account Info

Account From€50Deposit fees-ETFS150Inactivity fees-Leverage1:30Operating marginYesMinimum operation€25Stocks2.000+CFD Position-CFDS-Trading feesSpreadsWithdrawal fees€5Fees per operation

Bondsab 2 PipCryptocurrenciesab 0,09%CFDS-DAX0%Copy Portfolio-ETFS0%CFD Position-Stocks0%Savings Plan0%Robo Advisorab 0,75%Funds0%Total Fees (for 12 months)$What we likeFixed commissions per operationAccount FeeMobile App0/10FeaturesPayment methodsAccount Info

Account From-Deposit fees-ETFS-Inactivity fees-Leverage-Operating margin-Minimum operation-Stocks-CFD Position-CFDS-Trading fees-Withdrawal fees-Fees per operation

Bonds-Cryptocurrencies-CFDS-DAX-Copy Portfolio-ETFS-CFD Position-Stocks-Savings Plan-Robo Advisor-Funds-Account Info

Account From-Deposit fees-ETFS-Inactivity fees-Leverage-Operating margin-Minimum operation-Stocks-CFD Position-CFDS-Trading fees-Withdrawal fees-Fees per operation

Bonds-Cryptocurrencies-CFDS-DAX-Copy Portfolio-ETFS-CFD Position-Stocks-Savings Plan-Robo Advisor-Funds-Comparativa de brokers para invertir en ETF

CORREDOR RECOMENDADO

Etoro

Visitar SitioeToro es una plataforma de inversión de múltiples activos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.......

CORREDOR RECOMENDADO

Bitpanda

Visitar SitioLas acciones de Bitpanda son contratos que replican una acción subyacente o un ETF.......

Rating55Mobile App9/109/10BillMin.Deposit€25€1Leverage max1:301:20Operating marginYesYesNo. of shares2.000+N/AETFS150150Account From€50€10Deposit FeesN/AN/ATrading FeesSpreadsN/ARatesBondsab 2 PipN/ACFDSN/AN/AFixed commissions per operationN/AN/APrice per monthN/AN/ACopy PortfolioN/AN/ACryptocurrenciesab 0,09%N/ADAX0%N/AETFS0%N/ACFD Overnight PositionsN/AN/AFunds0%N/ARobo Advisorab 0,75%N/ASavings Plan0%N/APayment methodsBank TransferCredit CardGiropayNetellerPaypalSepa TransferSkrillSofortInvertir en ETF: ¿qué es un ETF?

Lo primero que tenemos que tener claro a la hora de invertir en ETF es saber exactamente qué es un ETF. Los ETF son un híbrido entre el fondo de inversión tradicional y las acciones, por lo que tomará aspectos diferentes de cada uno.

Empezaremos diciendo que las siglas ETF provienen de Exchange Trade Funds o Fondos Cotizados, lo cual ya nos da una pista sobre qué tipo de producto tenemos delante.

Se asemeja al fondo de inversión en que es un patrimonio colectivo de diferentes inversores, está gestionado por una Sociedad Gestora o Asset Manager y lo que hace es invertir no en una única acción o bono sino en una pluralidad de los mismos.

Por otro lado, su componente de acción hace que exista un horario de cotización en tiempo real semejante al que hay en los valores tradicionales, esto se diferencia del Valor Liquidativo de los fondos de inversión que se publican únicamente al cierre y de un día para otro.

Otro aspecto a tener en cuenta es la fiscalidad, los ETF poseen las mismas características que las acciones ordinarias y por tanto no es posible el diferimiento fiscal por traspaso que sí tienen los fondos. Por último hay que señalar que los fondos de inversión tradicionales emplean la gestión activa, mientras que los ETF son productos enteramente de gestión pasiva.

Inversión Pasiva Vs. Inversión Activa

La inversión pasiva o indexada es aquella que consiste en replicar el comportamiento de un índice concreto (por ejemplo el IBEX 35) mediante réplica física (comprando las acciones en la misma proporción) o sintética (usando derivados), de forma tal que nuestro ETF haga exactamente los mismos movimientos que éste. En la inversión activa por el contrario el gestor creará su propia cartera de valores siguiendo su propio criterio y con independencia de los componentes del índice o benchmark que haya escogido.

¿En qué tipos de ETF se puede invertir?

Si bien en origen la oferta estaba bastante restringida, hoy en día existen diferentes tipos de ETF en los que se puede invertir según la intención que llevemos y el tipo de activo que estemos buscando. Realizando una somera enumeración podemos hablar de 4 grandes clases: ETF Core, ETF Temáticos, ETF Smart Beta y ETF con uso de derivados.

ETF Core

Los conocidos como ETF Core son aquellos ETF que están referenciados a los principales índices del mercado, principalmente los grandes índices norteamericanos (S&P 500, Dow Jones 30, Nasdaq 100), los Europeos (Dax 30, Cac 40, FTSE 100,…), algún asiático (Nikkei o Hang Sheng) o índices globales como el MSCI World. Se trata pues de índices donde impera el componente geográfico.

Estos ETF se consideran «nucleares» (de ahí que se les llame Core) y por ello suelen componer la base de las carteras de ETFs de cualquier inversor. Además son también los ETF más baratos.

ETF Temáticos

Los ETF temáticos son aquellos ETF que no invierten en un índice tradicional sino que lo hacen en índices donde lo que impera es la temática sectorial. Tradicionalmente encontrábamos como ETF sectoriales aquellos ligados a las materias primas, aunque con el tiempo han ido evolucionando y ahora es posible encontrar ETF enormemente diversos como pueden ser los del sector del videojuego, los coches eléctricos, el Uranio o la Inteligencia Artificial.

Los ETF temáticos pueden ir ligados a un índice ya existente o por el contrario pueden lanzar su propio índice a través de un tercero para después replicarse al mismo. Obviamente, al tratarse de «trajes a medida» los costes del ETF temático son superiores al del ETF Core.

ETF Smart Beta

Los ETF Smart Beta son aquellos que lo que hacen es tomar un índice Core y mejorar algunos aspectos del mismo, lo que puede ser por ejemplo tomar sólo los valores con un alto dividendo, o sólo los valores que presentan una volatilidad no superior a un determinado porcentaje.

Los ETF Smart Beta serían algo más costosos que los ETF Core pero menos que los ETF Temáticos.

ETF con uso de derivados

Los ETF con uso de derivados con aquellos que toman un índice Core y o bien se apalancan potenciando sus resultados o bien se ponen cortos efectuando el comportamiento inverso al del índice. Por ejemplo el ETF Ibex 35 Doble apalancado replicará los movimientos del selectivo español multiplicándolos por dos, o el ETF Eurostoxx Inverso lo que hará será el movimiento contrario al selectivo europeo.

Cuanto más agresivo sea el apalancamiento, es decir más derivados se utilicen, más caro resultará el ETF.

¿En qué ETF invertir en 2024?

Primeramente diremos que el mejor ETF para invertir en 2024 es aquel que se adecúa a nuestras expectativas de rentabilidad/riesgo. Ya sabéis que cada persona tiene su propia tolerancia al riesgo y por ello es posible que no se sienta cómodo con los ETF más rentables, pues también son los más volátiles.

Dicho lo cual vamos a reseñar algunos de los ETF destacados como los que mayor recorrido potencial tienen :

- iShares MSCI Eurozone ETF (ticker EZU): De la gestora Blackrock nos llega este ETF que replica el comportamiento del índice MSCI Eurozone, se trata de un índice que recoge el comportamiento de la Eurozona de una forma mucho más amplia que el Eurostoxx 50, ya que no sólo incluye 240 valores diferentes sino que además toma empresas de diferente capitalización.

- Global X SuperDividend ETF (ticker SDIV): En este caso es de la gestora neoyorquina Global X, toma a 100 empresas de todo el mundo seleccionadas en bajo criterios de alto dividendo y baja volatilidad.

- ARK Innovation ETF (ticker ARKK): Se trata de uno de los ETF más exitosos del pasado año, gestionado por la compañía ARK Invest se dedica a seleccionar las empresas más disruptivas del mercado tanto en el campo tecnológico como científico.

- SPDR S&P 500 UCITS ETF (ticker SPY5.L): En este caso se trata de un ETF de la gestora State Street y como su nombre indica está referido al índice norteamericano S&P 500.

¿Qué es mejor, invertir en ETF o en Fondos Indexados?

¿Alguna vez has tenido la duda de si es mejor invertir en ETF o en Fondos Indexados? Pues has de saber que en la práctica son exactamente iguales, ambos invierten indexándose sobre un índice y poseen unas comisiones muy bajas.

Sin embargo su funcionamiento es diferente, el ETF ya hemos dicho que es un producto que cotiza al igual que las acciones y cuya fiscalidad también es igual a la de las acciones. En cambio el fondo indexado funciona como un fondo de inversión tradicional e igualmente posee la característica de diferimiento fiscal.

Por lo tanto no podemos afirmar con rotundidad que una fórmula sea mejor que la otra, realmente son semejantes. aunque puestos a elegir podemos romper una lanza a favor de invertir en ETF ya que estos ofrecen una mayor diversidad de la que posee el universo de los fondos indexados.

Cómo invertir en ETF con PayPal, tarjeta de débito o crédito

Para invertir en ETF con Paypal, tarjeta de débito o crédito lo que hay que hacer es escoger el intermediario adecuado, pues en función del mismo vamos a poder optar por unas fórmulas de pago u otras. Las vías más habituales para invertir en ETF son:

- Banca tradicional: Es la fórmula más común aunque cada vez más en desuso, principalmente porque son pocas las entidades que nos permiten operar con ETF y además exigen que previamente tengas la cuenta abierta con ellas.

- Roboadvisors: Comenzaron a ganar notoriedad hace unos años gracias al reclamo de las bajas comisiones y de los resultados de sus productos indexados. Sin embargo no te permiten configurar tu propia cartera, sino que te dan una en función de las características que tengas como inversor. Funcionan principalmente por transferencia bancaria.

- Brokers online: Son los que mayor crecimiento están experimentando ya que gozan de la máxima flexibilidad tanto a nivel de operativa como a nivel de métodos de pago. En todos ellos encontraremos las opciones de transferencia bancaria, tarjeta de crédito y débito, más aparte la mayoría incluyen medios digitales como Skrill o Neteller y algunos como eToro permiten el pago con PayPal.

Así pues, si queremos invertir en ETF con PayPal, tarjeta de débito o crédito nuestra opción más recomendable es la de hacerlo a través de brokers online. Por otro lado, si quieres sabe más de estos instrumentos financieros, te recomendamos echar un vistazo a nuestro artículo ETF opiniones.

Tutorial para invertir en ETF paso a paso

Llegados a este punto vamos a tratar la inversión en ETF partiendo desde cero, cuando siquiera tenemos todavía la plataforma con la cual vamos a comprar el producto. Como hemos adelantado en el apartado anterior, la flexibilidad de uso de los brokers online hace que nos decantemos por esta opción.

Paso 1, escoge un broker

Lo primero será seleccionar el broker con el cual vamos a invertir en ETF, a continuación vamos a mostrar una selección de los mejores brokers de 2024 para operar.

eToro: nº1 en Social Trading para invertir en ETF

El broker eToro es el líder mundial en Social Trading con más de 10 millones de usuarios en activo. Dentro de su portafolio de producto vamos a poder encontrar más de 2.000 activos diferentes para invertir, entre los que hay acciones, índices, criptomonedas, materias primas y por supuesto ETF.

Si quieres invertir dinero y eres un trader principiante, gracias a la función de Social Trading, vas a poder beneficiarte de los conocimientos de otros inversores que comparten su operativa. Incluso nos brindan la posibilidad de ejecutar copytrading, mediante al cual de forma automática replicaremos las órdenes de compra y venta del trader que queramos.

Veamos sus características:

- Regulación: Regulado por la FCA británica, la ASIC australiana, la FINRA de EEUU y la CySEC de Chipre.

- Adicionalmente: Cuentas aseguradas en caso de insolvencia de la plataforma.

- Comisiones y tarifas: Bajas e incluso inexistentes, pero por encima de todo transparentes

- Activos disponibles: Más de 2.000 activos diferentes

- Traders Objetivo: especializado en principiantes e intermedios

- Cursos de formación: Sí, dispone de academia de trading

- Herramientas: Básicas, al nivel de todo tipo de usuarios

- Depósito mínimo: US$ 50

- Apalancamiento: Permite apalancamientos de 1:2 en criptomonedas, 1:5 en acciones normales, 1:10 en materias primas y hasta 1:30 en el mercado de divisas o forex

Comisiones que aplica eToro

Lo mejor de eToro son sus costes, ya que veremos el 0% de comisiones en la compra y venta directa de ETF. Adicionalmente decir que no hay comisión de depósito y la comisión de retirada será de 5 €.

Ventajas por operar con eToro

Destacamos las siguientes:

- Compra multitud de ETF sin comisiones

- Sólo debes depositar de inicio US$ 50

- Trade mínimo US$ 10

- Aprovecha las funciones del Social trading para aprender de los mejores

- Dispone de un amplio surtido de métodos de pago, incluyendo PayPal

- Más de 2.000 activos disponibles para invertir

- Plataforma de uso sencillo pero completo

Inconvenientes de eToro

Apuntaremos lo siguiente:

- Al carecer de herramientas avanzadas de análisis, como Metatrader 5, es posible que los traders avanzados echen en falta su uso.

- Las noticias no se actualizan con la misma periodicidad en todos los activos

ActivTrades: Dos décadas de innovación en el trading online

Activtrades fue fundado en 2001 en Suiza y en el 2005 estableció su sede en Londres. Además de su gran experiencia al ser uno de los brókeres pioneros del trading online global, es reconocido como una de las plataformas más exitosas del mercado financiero, entre otras razones, por haber puesto al alcance de todos los inversionistas la tecnología más poderosa del trading, como lo es Metatrader en sus dos versiones.

Estos son los datos de la empresa:

- Regulación:FCA en Reino Unido, la CSSF de Luxemburgo, la CONSOB en Italia

- Comisiones y tarifas: Muy competitivas

- Activos disponibles: Más de 1.000 activos diferentes

- Traders Objetivo: Todo tipo de traders

- Cursos de formación: seminarios web y formación integral

- Herramientas: Dispone de su propia plataforma ActivTrader y de las ya mencionadas Metatrader 4 y 5

- Depósito mínimo: US$ 100

Comisiones por invertir con ActivTrades

- Sus comisiones son de las más bajas del sector.

- comienza a cobrar la cuota de inactividad mensualmente, una vez pasado 1 año desde que la cuenta realizó su última operación.

Ventajas de operar con ActivTrades

Nos gusta:

- Dos décadas de experiencia en el mercado.

- Brinda protección al cliente en caso de saldo negativo

- Admite cuentas segregadas en bancos internacionales

- Tiene regulación en varios países.

- No aplica tarifas por inactividad

- Apalancamiento para operar con todos sus instrumentos financieros

- Cuenta demo gratuita

- Seguro de protección en caso de pérdidas

- Seguro especial hasta 1.000.000£ por cliente

Inconvenientes de ActivTrades

No nos gusta:

- La cuenta demo de ActivTrades caduca después de 30 días.

- Solo ponen a disposición 4 monedas básicas para la cuenta y en una selección limitada de cuentas.

Paso 2, abre tu cuenta

Una vez escogido el broker es momento de abrir la cuenta. En este tutorial vamos a utilizar a eToro porque su interfaz es de las más sencillas de navegar. Accederemos a la web pulsando aquí y a continuación hacemos click en «Crear una cuenta»:

A continuación tendremos que registrar nuestro Usuario, Contraseña y correo electrónico de contacto sobre el cual nos enviarán un mensaje de bienvenida:

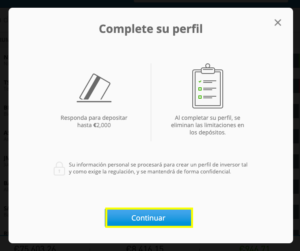

Paso 3, completa tu perfil

Hasta el momento sólo hemos creado el usuario, pero para poder invertir en ETF es necesario que completemos nuestro perfil con la información personal correspondiente. Este requisito es una cuestión legal, por lo que conviene que respondamos a todo con exactitud.

Vamos a la barra de la izquierda de la pantalla principal y en la parte superior hacemos click en el botón «Complete su perfil»:

Se abre entonces el proceso de toma de datos, tendremos que introducir nombre, apellidos, domicilio, DNI, etc. Después nos incluirá también un breve cuestionario sobre conocimientos financieros para poder establecer nuestro perfil:

Paso 4, depósito de fondos

Ya estamos debidamente identificados, toca pues depositar los fondos con los que vamos a poder invertir en ETF. Para ello tendremos que pulsar el botón «Depositar fondos» situado en la parte inferior de la pantalla principal:

Se abre entonces una nueva pantalla en donde introduciremos la cantidad que queremos depositar y el medio por el cual vamos a hacerlo (tarjeta, transferencia, PayPal,…). Seleccionamos y continuamos:

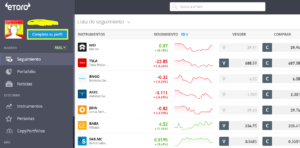

Paso 5, invertimos en ETF

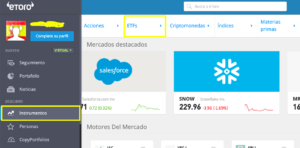

Con el dinero ya en la cuenta es momento de invertir en ETF. Tenemos dos maneras de hacerlo, si no conocemos el ticker del ETF o queremos ver otras opciones tendremos que pulsar en el botón «Instrumentos» desde el menú principal y acto seguido en «ETF»:

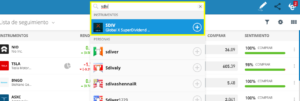

Por esta vía accedemos al sumario de todos los ETF disponibles. Si por el contrario conocemos el ticker o el nombre completo del ETF bastará con introducirlo en la barra de búsqueda sita en la parte superior de la pantalla principal. Nosotros vamos a invertir en el Global X Superdividend ETF por lo que escribimos SDIV y seleccionamos el primer resultado:

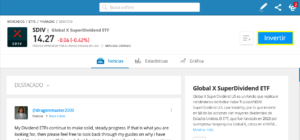

Se abrirá la ficha del producto y en ella encontraremos gráficas, estadísticas, noticias, comentarios de otros usuarios y demás. Pulsamos a continuación en el botón «Invertir»:

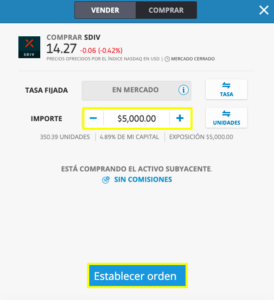

En el panel de órdenes bastará con introducir el importe y después hacer click en «Ejecutar operación». Como podéis ver esta compra no tiene comisiones en eToro:

Paso 6, seguimiento

Para poder hacer el debido seguimiento a nuestras inversiones con el fin de venderlas una vez que alcancemos nuestro objetivo de rentabilidad tendremos que acudir a la pantalla principal, sobre la columna de la izquierda aparecerá la opción «Portafolio», pulsamos en ella y accederemos entonces al estado de nuestras inversiones:

Invertir en ETF: ventajas e inconvenientes

Ante cualquier inversión que tengamos pensada acometer es importante que sopesemos debidamente los pros y contras, ya estemos hablando de comprar índices, acciones, criptomonedas, oro o ETF.

Así pues, estas serían las principales ventajas e inconvenientes de invertir en ETF según la opinión de los inversores:

Ventajas

Los ETF nos permiten realizar inversión temática directa en el sector que queramos Son la forma más rápida de entrar o salir en un determinado mercado, región o estilo de inversión Sus comisiones de gestión son bajísimas, lo que repercute positivamente en el desempeño global del producto Al invertir en ETF estamos invirtiendo simultáneamente de un amplio número de bonos o acciones, esta diversificación nos evita el riesgo específico Siendo activos cotizados podemos ver su evolución en tiempo real y entrar o salir de ellos con total agilidad Algunos ETF permiten potenciar los resultados de los índices tradicionales gracias a que emplean el apalancamiento directo La enorme variedad de ETF que hay en el mercado hace que cualquier inversor pueda encontrar un producto adecuado a sus interesesDesventajas

No tienen el diferimiento fiscal que sí tienen los fondos Aunque sus comisiones de gestión son bajas, siempre van a ser mayores que las de la compra directa de acciones en donde no existe dicha comisión El encarecimiento de algunos ETF conforme más especializados son hace que la ventaja del bajo coste se disipeLos ETF más rentables de 2024

Entre los ETF más rentables de 2024 encontramos varios clásicos del sector que durante años han venido rompiendo los registros de conjunto de competidores.

El Proshares Ultra Pro QQQ ETF (ticker TQQQ), que invierte en Nasdaq apalancado x3, es un ETF que a lo largo de los últimos tres años ha obtenido un 51,74% de rentabilidad anual; el SPDR S&P Oil & Gas ETF (ticker XOP), dedicado al petróleo y el gas, con rendimientos a 1 año de más del 50%; o el iShares Core S&P Small-Cap ETF (ticker IJR), que invierte en empresas de pequeña capitalización con un +60% de rentabilidad en 6 meses, son ejemplos destacados.

Aquí podemos ver la gráfica con el Proshares (en azul), el SPDR (en verde) y el iShares (en rojo):

¿Cuánto se puede ganar al invertir en ETF?

Por supuesto para determinar cuánto se puede ganar al invertir en ETF primero tenemos que concretar el tipo de ETF que vamos a utilizar, no es lo mismo emplear un ETF biotecnológico que uno de renta fija de la zona Euro. Vamos a ver algunos ejemplos de rentabilidades anualizadas a 10 años:

iShares Nasdaq Biotechnology ETF (ticker IBB): 17,27% de rentabilidad media durante los últimos 10 años

Vanguard Total Bond Market Index Fund ETF (ticker BND): 4,72% de rentabilidad media durante los últimos 10 años

Global X Lithium & Battery ETF (ticker LIT): 7,92% de rentabilidad media durante los últimos 10 años

Ahora a través de la siguiente calculadora podemos extraer la rentabilidad según el importe y el periodo de la inversión. Bastará con poner el importe en Starting Investment, cualquiera de las rentabilidades anteriores en Rate of Return y después establecer el plazo deseado.

Saving...

This investment will be worth:Recordad que, pese a que estamos trabajando con estadísticas reales, rentabilidades pasadas no garantizan rentabilidades futuras.

Invertir en ETF con apalancamiento, ¿qué es?

Como vimos al comienzo del artículo, es posible invertir en ETF con apalancamiento, directamente contratando productos que ya van apalancados.

Cuando hablamos de ETF con apalancamiento hablamos de multiplicar la potencia de las oscilaciones del precio, es decir que si el S&P 500 sube un 4% y nosotros tenemos un ETF apalancado x2 sobre S&P 500 entonces esa subida será de un 8% para nosotros. Pero cuidado, que lo mismo que se duplican las subidas también se duplican las bajadas.

Ejemplos de ETF apalancado pueden ser el Proshares Ultra Pro QQQ ETF (ticker TQQQ) que comentamos antes y apalanca x3 el Nasdaq o la gama de ETF de Direxion al estilo del Direxion Daily MSCI Brazil Bull x2 Shares ETF (ticker BRZU) que multiplica x2 los movimientos de MSCI Brasil.

Conclusión: ¿dónde invertir en ETF en España?

Después de describir qué son los ETF, sus ventajas y desventajas, los mejores ETF del momento e incluso ver un tutorial sobre cómo contratar un ETF por vez primera, llega el momento de concluir definiendo dónde invertir en ETF en España.

Diremos que la opción de trabajar con un broker online resulta la más interesante dada la agilidad operativa que ofrecen y las bajas comisiones que tendremos que soportar. Además los brókeres cuentan también con la supervisión de entidades internacionales como la FCA británica, lo que garantiza que la operativa sea segura.

De entre todos los brókeres disponibles consideramos que eToro es el más competitivo en tanto que la función del social trading nos ayudará con el aprendizaje, no cobra comisiones por la compra directa de ETF y además dispone de un amplio portafolio de productos.

Preguntas frecuentes

¿Qué diferencia hay entre un ETF y un CFD?

Son productos totalmente distintos, el ETF es un fondo cotizado mientras que el CFD es un derivado sobre cualquier tipo de activo, ¡incluso podemos ver CFD sobre ETF!

¿Conviene invertir en ETF o en Fondos Indexados?

Ambos son productos indexados por lo que sus resultados son muy parecidos, no obstante el ETF te ofrece la posibilidad de comprar y vender directamente dentro del horario de cotización y además cuenta con mucha más variedad de producto.

¿Cuál es el importe mínimo para invertir en ETF?

Como tal el producto no tiene importe mínimo, sin embargo los brókeres suelen pedir una aportación inicial en sus plataformas de aproximadamente 500 USD.

¿Es mejor invertir en ETF o en acciones?

El sistema de inversión es el mismo, sin embargo invirtiendo en ETF logramos posicionarnos simultáneamente no en una acción sino en decenas o centenares de acciones. Con ello reducimos notablemente la volatilidad de nuestra cartera.

¿Es seguro invertir en ETF?

Sí, los ETF son vehículos de inversión que cuentan con una importante supervisión por parte de las autoridades de sus respectivos países. Por su parte, si operamos con brokers de primer nivel éstos cuentan también con una supervisión oficial.

Emilio Perez

Emilio Perez

Emilio es gestor de patrimonios con más de 12 años de experiencia en banca privada. Licenciado en Hª del Arte por la Universidad de Valencia, Máster en Gestión Cultural por CEU Business School, Postgrado en Asesoramiento Financiero por FEBF y Postgrado Directivo en Planificación Financiera. Especialista en análisis y selección de fondos de inversión, ETF, criptomonedas y valores, cuenta con la certificación EFA de EFPA España con el Funds Expert Certificate de Financial Mind. Es colaborador habitual de medios como Cryptonews, ComprarAcciones, Business 2 Community o Perspicacia by MiTrade. Ha trabajado en entidades como bancarias como BBVA, Banco Popular o Deutsche Bank, siempre en posiciones de banca personal y privada. En la actualidad ocupa el puesto de Wealth Manager en Ahorro & Inversión El Corte Inglés.Ver todas las publicaciones de Emilio PerezMore ¿Dónde invertir dinero? Cómo invertir en 2024 GuidesVer todo

Últimas noticias

Para el bróker XTB, los datos sobre el empleo de Estados Unidos podrían forzar a la FED a seguir subiendo los tipos

La Reserva Federal Estadounidense tiene ante sí un importante dilema, según afirma el bróker XTB. La buena marcha de la economía norteamericana genera dudas sobre los próximos pasos del regulador monetario, lo que a su vez repercute en los mercados. Además, en la jornada de ayer se publicaron unos datos de IPC que cogieron por sorpresa...

XTB España premia a los que se inician como inversores – Descubre cómo tener tu acción gratis

El bróker internacional XTB, ha lanzado su campaña «1 acción gratis» para motivar a los nuevos inversores a crear un portafolio de acciones a través de su plataforma. El bróker global con presencia en España ofrece más de 5.500 instrumentos financieros para invertir desde cualquier lugar del mundo, incluyendo acciones, Forex y criptomonedas. Ahora, XBT...

compraracciones.com brinda información de primera calidad a través de guías educativas financieras y videos tutoriales sobre cómo comprar acciones e invertir en acciones. También comparamos a los principales proveedores junto con información detallada sobre sus ofertas de productos. No asesoramos ni recomendamos a ningún proveedor, pero estamos aquí para permitir que nuestro lector tome decisiones informadas y proceda bajo su propia responsabilidad. Si continúa utilizando este sitio web, acepta nuestra política de privacidad «.

ComprarAcciones.com © 2023. Todos los derechos Reservado. Compañía del Reino Unido No. 11705811. Tenga en cuenta que el contenido de este sitio no debe considerarse un consejo de inversión. Invertir es especulativo. Al invertir su capital está en riesgo. Este sitio web es gratuito para su uso, pero podemos recibir comisiones de las empresas que presentamos en este sitio.

We use cookies to ensure that we give you the best experience on our website. If you continue to use this site we will assume that you are happy with it.OkScroll Up

Lo primero que tenemos que tener claro a la hora de invertir en ETF es saber exactamente qué es un ETF. Los ETF son un híbrido entre el fondo de inversión tradicional y las acciones, por lo que tomará aspectos diferentes de cada uno.

Lo primero que tenemos que tener claro a la hora de invertir en ETF es saber exactamente qué es un ETF. Los ETF son un híbrido entre el fondo de inversión tradicional y las acciones, por lo que tomará aspectos diferentes de cada uno. Primeramente diremos que el mejor ETF para invertir en 2024 es aquel que se adecúa a nuestras expectativas de rentabilidad/riesgo. Ya sabéis que cada persona tiene su propia tolerancia al riesgo y por ello es posible que no se sienta cómodo con los ETF más rentables, pues también son los más volátiles.

Primeramente diremos que el mejor ETF para invertir en 2024 es aquel que se adecúa a nuestras expectativas de rentabilidad/riesgo. Ya sabéis que cada persona tiene su propia tolerancia al riesgo y por ello es posible que no se sienta cómodo con los ETF más rentables, pues también son los más volátiles.

Después de describir qué son los ETF, sus ventajas y desventajas, los mejores ETF del momento e incluso ver un tutorial sobre cómo contratar un ETF por vez primera, llega el momento de concluir definiendo dónde invertir en ETF en España.

Después de describir qué son los ETF, sus ventajas y desventajas, los mejores ETF del momento e incluso ver un tutorial sobre cómo contratar un ETF por vez primera, llega el momento de concluir definiendo dónde invertir en ETF en España.