Cómo invertir en índices: qué son, estrategias y mejores brókers

Dentro de las diferentes opciones que tenemos a la hora de hacer una inversión, una de las más atractivas es invertir en índices. Este tipo de activos están resultando especialmente demandados por inversores tanto como primera inversión como por estrategia de cobertura de portafolio.

En este artículo pretendemos recoger todas las bondades de invertir en índices. Explicaremos cuestiones esenciales como qué es un índice, cuales son las estrategias más efectivas para invertir en índices o qué diferencias encontramos a la hora de invertir en unos índices u otros,

Ya en último término revisaremos los mejores brokers para invertir en índices dentro de la amplia oferta que nos encontramos en el mercado.

Cómo invertir en índices paso a paso

- Elige el mejor broker para invertir.

- Abrir una cuenta en el broker

- Depositar fondos en tu cuenta. Mínimo €200 EUR.

- Utiliza la opción “Instrumentos” que hay en la barra lateral y en el nuevo menú que se abre pulsa en “Índices”

- Escoge el índice sobre el cual quieres invertir

- Selecciona las características de la orden y después haz click en «Invertir»

Los mejores brokers para invertir en índices

1

Payment methods

Features

Customer service

Classification

Mobile App

Fixed commissions per operation

Account Fee

- Más de 3.000 activos digitales disponibles incluidas más de 400 son criptomonedas

- Broker regulado con más de 15 licencias y registros en Europa

- El depósito mínimo es de 10 EUR

Las acciones de Bitpanda son contratos que replican una acción subyacente o un ETF.

Account Info

Fees per operation

¿Qué es un índice?

Los índices se crean de forma artificial, es decir que detrás de éstos no hay nada más que una suma activos.

El primer índice bursátil de la historia conocido como tal fue el Dow Jones Transportation Average, creado por C.H. Dow (fundador también del Wall Street Journal y uno de los artífices del análisis técnico) a finales del s. XIX. en su momento este índice contaba con 11 empresas del sector del transporte norteamericano, principalmente ferroviarias.

Los índices se construyen de tres formas:

- Por ponderación de precio: donde los que poseen las acciones más caras pesan más en el índice.

- Por ponderación de capitalización: donde las empresas más grandes tienen más peso en el índice. Es la forma más común.

- Por misma ponderación: donde las compañías pesan todas igual y se va ajustando después el precio. Es una forma poco usada porque da excesiva importancia las empresas pequeñas.

A día de hoy existen cientos de índices diferentes y periódicamente surgen nuevos al calor sobre todo de la demanda de ETF.

¿Para qué sirven los índices?

Los índices tienen al menos cinco utilidades directas que hacen de ellos una herramienta imprescindible a la hora de poder gestionar nuestro dinero correctamente. Vamos a a ir viendo detalladamente cada una de ellas.

Sirven como benchmark o referencia

En el momento en el que conseguimos más jugadores de fútbol obtenemos una Categoría. Esa categoría seria la de Jugadores de Fútbol, pero si fuéremos por ejemplo una empresa biotecnológica nuestra categoría seria el Sector biotecnológico.

Ahora bien, si descubrimos que fuera de nuestras fronteras hay miles de personas que también practican este deporte será necesario establecer un referente común. En el símil del fútbol ese referente podía ser Cristiano Ronaldo o Messi, en el mundo de la inversión ese referente es un índice. En el caso de nuestra empresa biotecnológica bien podría ser el NASDAQ Biotech.

El objetivo más común de cualquier gestor de carteras será no solo superar al resto de su categoría sino también superar a su benchmark o índice de referencia.

Nos ayudan a entender el mercado

La mejor forma de entender un mercado concreto es a través de un índice, ya que recoge de manera directa los movimientos de la economía tanto al alza como a la baja. Si por ejemplo queremos invertir en Brasil pero desconocemos su tejido empresarial, y por tanto qué sectores tienen más o menos potencial, podemos adquirir directamente su índice Bovespa.

Nos permiten una mayor diversificación

Los índices están compuestos por decenas de empresas, con mayor o menor proporción según el método de construcción. Invertir en índices nos brinda la posibilidad de multiplicar el uso de nuestro capital de forma sencilla y además de esta forma eliminamos el riesgo específico.

Sirven para crear coberturas

Muchos derivados financieros se construyen empleando para ello índices. En un momento dado, cuando por ejemplo se da una caída abrupta del mercado, podemos ponernos cortos en los índices y de esta forma obtener un beneficio que compense nuestra pérdida.

Por ejemplo, si tenemos una cartera que está principalmente compuesta por valores americanos y en un momento dado empiezan a caer las bolsas siempre podemos ponernos cortos en S&P 500 para minorar nuestras bajadas.

Establecen la beta de los activos

Quizás este sea el concepto más abstracto pero trataremos de esclarecerlo. La beta es la relación de variación que hay entre un activo financiero y su índice de referencia. Si tenemos una empresa cuya beta con el IBEX es de 1,5 significa que potencia las subidas y bajadas de éste un 50%. En cambio, si la beta es de 0,7 significa que sólo capta el 70% de las bajadas pero también el 70% de las subidas.

Los índices son necesarios para establecer la beta de las acciones. Así, si queremos construir una cartera de valores tecnológicos que sea menos volátil que el NASDAQ tendremos que valernos de aquellos que preferiblemente tengan Beta <1.

Tipos de índices bursátiles

Por resumir hablaríamos de tres grandes bloques:

- En primer lugar tenemos criterios de tipo geográfico: son aquellos indices que se construyen tomando como referencia una zona geográfica, que puede ser un país (España, Italia, Alemania,…), un continente (Europa, Asia,…) o una mezcla de geografías (Zona euro, Mercados Emergentes, Mercados BRIC,…).

- En segundo lugar criterios que afectan a cuestiones sectoriales: aquellos que se centran en las características del sector en donde operan las empresas (bancos, industria, tecnología,…).

- Por último los criterios técnicos: son los índices relativamente más novedosos ya que derivan de los anteriores. Por ejemplo serían los índices con empresas de alto dividendo, de baja volatilidad, etc.

¿Cuáles son los principales índices mundiales?

Hemos condensado en la tabla inferior aquellos índices nacionales de bolsa que comportan mayor volumen de negocio en todo el mundo, destacando el número de componentes que tiene cada uno y el país en donde están radicados.

| Índice | Número de empresas | País |

|---|---|---|

| IBEX 35 | 35 | España |

| CAC 40 | 40 | Francia |

| DAX 30 | 30 | Alemania |

| FTSE 100 | 100 | Reino Unido |

| MIB 30 | 30 | Italia |

| AEX 25 | 25 | Países Bajos |

| Dow Jones | 30 | EEUU |

| S&P 500 | 500 | EEUU |

| NASDAQ 100 | 100 | EEUU |

| Nikkei 225 | 225 | Japón |

| Bovespa | 50 | Brasil |

| Hang Sheng | 33 | Hong Kong |

| SSE | Variable | China |

| Kospi | Variable | Corea del Sur |

Ventajas y riesgos de invertir en índices

Al igual que ocurre cuando sopesamos la inversión en criptomonedas, la inversión en oro, o la inversión en acciones la hora de invertir en el Ibex35, DAX 30… tenemos que considerar tanto las ventajas como los riesgos que ello comporta. La mejor forma es acudiendo a un sumario como el que hemos redactado a continuación.

Ventajas

Completa diversificación en mercados y sectores concretos Muy alta liquidez Cada vez más existen índices mejorados que afinan el criterio de selección Nos sirve para efectuar una cobertura completa de la cartera con solo una operación Es la mejor forma de empezar a operar en mercados desconocidos Los índices suelen presentar mejores resultados que la mayoría de carteras de valoresRiesgos

En ocasiones los índices tiene excesiva sobreponderación sobre ciertos valores No proporcionan rentas ni dividendos Las opciones más rentables (y volátiles) son aquellas que se encuentran en la mediana y pequeña capitalización, y estas no tienen tanta representación en los índicesInstrumentos para invertir en índices

Podemos utilizar hasta 4 instrumentos diferentes para invertir en índices, cada uno con sus características propias que lo hacen interesante según las circunstancias.

- FONDOS INDEXADOS: Los fondos indexados son fondos de inversión al uso pero donde la cartera se configura en base a la composición del índice de referencia que toman. Suelen fijarse en los indices mas comunes como por ejemplo el S&P 500 o el MSCI World.

- ETF: La otra modalidad de inversión pasiva, el ETF está a caballo entre un fondo de inversión y una acción, por lo que por ejemplo tiene un horario de negociación exactamente igual que las acciones pero no tiene el diferimiento fiscal de los traspasos de los fondos. Buscan replicar índices de todo tipo. ¡Ah! y sí que hay ETFs que reparten dividiendo.

- FUTUROS Y OPCIONES: Esta fórmula es muy utilizada por los inversores institucionales. Mediante el futuro tu pactas el precio de compra o venta hoy para un vencimiento dado a futuro. La principal diferencia entre las opciones y los futuros es que las opciones te dan la posibilidad de ejecutar la compra o venta a voluntad, mientras que el futuro te obliga sí o sí.

- CFD: Junto a los futuros y las opciones consiste en la tercera pata de los derivados más comunes.

Opiniones sobre la inversión en índices

Al margen de las bondades que nosotros podamos contar, no son pocas las opiniones sobre la inversión en índices por parte de reputados expertos y economistas mundiales. Tal es la discusión que podríamos decir que ahora mismo el mundo financiero se polariza entre adeptos a la inversión pasiva (índices) y adeptos a la inversión activa.

Vamos a recoger varios testimonios que nos ayuden a estructurar nuestro propio criterio.

“Hay mercados financieros en los que la gestión indexada aporta más valor (rentabilidad a menores costes) que la media de la gestión activa que invierte en esos mercados de capitales” José María Luna, directivo de Luna Sevilla Asesores, en Finanzas.com

“No busques la aguja en el pajar. compra el pajar” John C. Bogle, fundador de Vanguard

“El objetivo de los inversores particulares no debe ser elegir a las acciones ganadoras -ni él ni sus gurúspueden conseguirlo- sino que el objetivo debe ser adquirir una parte representativa de las empresas que en conjunto están obligadas a hacerlo bien. Con un fondo indexado del S&P 500 con un bajo coste conseguirán este objetivo.” Warren Buffet, presidente de Berkshire Hathaway, en su Carta a los Inversores 2013

“Los inversores indexados son los inversores a largo plazo definitivos” Larry Fink, presidente de Blackrock, en su Carta a los Inversores 2018

Comparativa: Invertir en índices Vs. Invertir en acciones

Los índices nos van a permitir la inversión más diversificada posible, pensemos que una participación en el S&P 500 ya supone de facto estar posicionado en 500 empresas de todo tamaño y condición.

La inversión en índices está pensada a su vez para inversores que o bien no saben o bien no quieren dedicar el tiempo a interpretar los resultados de las empresas. Esta circunstancia se da cada vez más, porque a causa de los tipos cero estamos pasando del perfil del ahorrador al perfil del inversor. Ya no hay depósitos a plazo que nos puedan ayudar a gestionar el patrimonio.

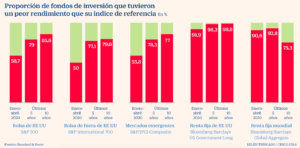

Adicionalmente se arguye que el comportamiento de los índices es históricamente más rentable que el de las carteras de acciones. Por ejemplo tenemos sobre la mesa el siguiente estudio elaborado por Cinco Días en base al comportamiento de índices frente a fondos de inversión.

Por contra, el hecho de invertir en acciones nos permitirá concentrar nuestro capital en valores concretos cuyo potencial de revalorización resulte superior al del propio índice donde cotiza. Además a ello hay que añadir el factor dividendo, que dentro de los índices no lo encontraremos y siempre es una fuente de ingresos.

Tutorial para invertir en índices

A continuación vamos a relatar los pasos para poder invertir en índices de forma segura y eficiente.

Paso 1, escoge un broker

Hemos realizado una escueta selección de los mejores brokers para invertir en índices en 2026, incidiendo especialmente en aquellos que no nos aplican comisiones o que eximen la mayoría de ellas, y este es el resultado.

Avatrade:

En índices destaca por tener una de las ofertas más completas del mercado, incluyendo índices sintéticos de primer nivel así como bolsas de otros mercados más exóticos.

Las características de Avatrade son las siguientes:

- Regulación: Regulado por la FSC, FSA, Banco Central de Irlanda y la ASIC

- Comisiones y tarifas: En línea con el mercado

- Activos disponibles: 1.250 activos diferentes, incluyendo 33 índices con amplia variedad

- Traders Objetivo: Todo tipo de traders

- Cursos de formación: Dispone de seminarios web y formación

- Herramientas: Dispone de Metatrader 4 y Avarade Go

- Depósito mínimo: 100 $

Comisiones de Avatrade

Aplicamos spreads medios de 0,9 aunque activos como forex pueden partir de 0 pips. Tendremos exentas las retiradas y los depósitos, aunque la inactividad es alta con una tasa de 50$ al trimestre.

Ventajas por operar con Avatrade

Nos gusta de Avatrade sobre todo:

- La mayor variedad de índices para operar. No sólo índices nacionales sino también sectoriales como el Cannabis, la Vacuna del COVID o el Lithium

- Plataformas de inversión de última generación

- A partir de una determinada inversión contaremos con nuestro propio gestor

- Contamos con opción de inversión automática

Inconvenientes de Avatrade

A mejorar:

- Ciertas comisiones no quedan suficientemente claras

- Costes por inactividad

Capital.com: revolucionando la educación financiera

Las características más importantes de Capital.com son:

- Regulación: Regulado por la FCA y la CySEC

- Comisiones y tarifas: en el rango bajo de la competencia, algunas con 0% comisiones

- Activos disponibles: +3.000 activos diferentes, incluyendo 28 índices mundiales y de volatilidad

- Traders Objetivo: Todos los niveles

- Cursos de formación: Completa oferta formativa entre cursos, seminarios, guías y videos

- Herramientas: Nos habilita Metatrader 4 con coste adicional

- Depósito mínimo: 100 $

Comisiones para invertir con Capital.com

No veremoscomisiones de depósito ni de retiro, y la operación acarrea un 0.001% de comisión en acciones. Tampoco nos aplica la tasa de inactividad, sin embargo sí aplica un mínimo de 3 $ por operación si decides operar con la herramienta Metatrader 4

Ventajas de operar con Capital.com

Lo que nos gusta de Capital.com:

- Elevado número de activos

- Podemos escoger entre 4 cuentas

- Incluye índices de volatilidad

- Amplia biblioteca de recursos formativos

- Comisiones bajas

Inconvenientes de Capital.com

A mejorar quedaría:

- Nos cobran un coste adicional por usar Metatrader 4 en nuestra operativa

- Puede no ser idóneo para inexpertos

Paso 2, apertura de cuenta

Vamos a realizar este tutorial empleando para ello la plataforma de Avatrade, puesto que es un broker de fácil manejo y accesible a cualquier nivel de preparación con el que contemos.

Tendremos que acceder a la web para efectuar el registro. Una vez dentro haremos click en “Únase ahora”.

En la nueva pantalla que se nos abre tendremos que escoger usuario, contraseña y correo electrónico de contacto.

Nos llegará un email de confirmación a nuestro buzón. Una vez le demos respuesta ya podremos acceder a la plataforma.

Paso 3, confirmar datos personales

Lo que hemos hecho hasta ahora son las cuestiones identificativas simples, pero para poder operar vamos a tener que dar nuestros datos personales. Este punto es necesario por imperativo legal pero también delicado, por eso siempre insistimos en el uso de brokers debidamente supervisados como es el caso de AvaTrade o cualquiera de los antes mentados.

En el dashboard tendremos que ir al botón donde pone “Complete su perfil” y hacer clic en éste.

En la nueva ventana que se abre tendremos que aportar los datos de verificación.

Paso 4, depósito de fondos

Una vez que hemos confirmado nuestra identidad ante el broker es momento de depositar los fondos con los cuales vamos a operar. Tendremos que ir a la esquina inferior izquierda del dashboard, donde aparece la opción “Depositar fondos”:

La nueva ventana que aparece nos permitirá escoger el importe y el medio de pago entre varias opciones: tarjeta de débito, tarjeta de crédito, Paypal, transferencia bancaria,…

Paso 5, compra de índices

Llegó el momento de invertir en índices. La forma más rápida es escribir el nombre en la barra del buscador sita en la parte superior del dashboard, no obstante muchos índices aparecen bajo otro nombre que no es el suyo oficial, así que lo mejor será hacer la ruta segura. Accedemos a la opción “Instrumentos” en la barra izquierda el dashboard y acto seguido a la opción “Índices” del nuevo menú:

De aquí saldrá un nuevo menú con las 13 opciones que nos ofrece AvaTrade para invertir en índices. En este ejemplo vamos a utilizar el índice Dow Jones 30 norteamericano:

Entramos en el perfil de índice, tendremos aquí datos relativos al mismo, comentarios de otros usuarios, estadísticas, gráficas,… Tendremos que dar a la opción “Invertir” que está a la derecha de la pantalla:

El siguiente cuadro emergente ya será el que emplearemos para dar la orden. Pondremos importe, características especiales y daremos a la opción “Ejecutar Operación”. Recordamos que este proceso es similar al de invertir en Eurostoxx o cualquier otro Índice disponible:

Paso 6, seguimiento de la inversión

Después de ejecutar la inversión lo que hay que hacerle es un correcto seguimiento. Para ello tendremos que pulsar en la opción “Portafolio” de nuestro dashboard y así veremos la evolución de nuestra cartera. En el momento en el que consideremos podremos deshacer la posición y capitalizar las ganancias:

Estrategias de inversión en índices

La inversión en índices resulta más exitosa cuando previamente hemos trazado una estrategia. Las estrategias de inversión en índices más comunes no son muy distintas a las de las acciones, aunque si poseen alguna particularidad. Nombremos algunas de las más comunes:

- La Estrategia Sistemática Long-Only consiste en invertir poco a poco, de forma disciplinada y recurrente, en uno a varios índices a la vez buscando la revalorización a futuro. Una estrategia de compras parciales en el tiempo acaba reduciendo la volatilidad final de la inversión.

- La Estrategia de Neutralidad de mercado, consistente en escoger grandes índices que guarden poca relación entre sí. Por ejemplo en las gráficas de correlación que publica Morningstar cada dos meses podemos ver que la Renta Variable Japonesa tiene una bajísima correlación con los bonos americanos. Una opción pues sería coger al índice Nikkei y un índice de renta fija americana.

- La Estrategia de Cobertura, que nombramos de pasada anteriormente. Lo que busca es cubrir nuestra cartera de valores de una caída de mercado, para ello lo que hacemos es ponernos cortos en los índices que más representen al portafolio. Por ejemplo, si tenemos valores tecnológicos y valores Europeos podemos ponernos cortos en NASDAQ y EuroSTOXX 50.

- La Estrategia Oportunista, que básicamente consiste en aprovechar determinados nichos de mercado para entrar de manera temporal en un determinado país o sector. Por ejemplo, hace dos años la bolsa más potente era la brasileña y a causa del COVID sufrió unas drásticas caídas (como pasó en los demás países) desde sus máximos históricos. Los inversores avezados aprovecharon para indexarse en Brasil tras las caídas y desde mínimos de Marzo 2020 la revalorización es hoy de más de un +77%.

Conclusión: ¿cuál es el mejor broker para invertir en índices?

La competencia es dura. Con AvaTrade por ejemplo tenemos la ventaja de poder acceder indices temáticos muy diversos, lo que aporta un plus de diversidad a la cartera. En el caso de Capital.com es de agradecer la posibilidad de acceder a índices de volatilidad, puesto que por hacernos una idea quien invirtió del 14 de Febrero de 2020 al 20 de Marzo de 2020 revalorizó su inversión un +382%.

No obstante lo anterior, tras haber analizado las diferentes opciones consideramos que la opción más interesante será la de AvaTrade. Justificamos nuestra decisión en la fácil operativa que nos ofrece el broker, su bajo nivel de comisiones (0% en muchos activos) y la capacidad de ir aprendiendo a base de la operativa que hacen otros traders experimentados gracias la funcionalidad de Social Trading.