Fondos de inversión 2025: ¿Qué son y cómo funcionan?

Invertir en fondos de inversión es una de las formas más populares de comenzar a generar rentabilidad sobre un dinero para principiantes. Los fondos de inversión son, en su esencia, un conjunto de diferentes tipos de inversiones, como acciones y bonos, dentro de la cartera del fondo.

En esta guía analizamos cuáles son los mejores fondos de inversión hoy, las perspectivas y toda la información necesaria para iniciarse en los fondos de inversión más rentables.

Invertir en Fondos de Inversion

Su capital está en riesgo

Los mejores fondos de inversión hoy

¿No está seguro en qué fondos de inversión invertir hoy? Aquí están nuestras recomendaciones:

- Fidelity S&P 500 Index Fund EUR P Acc

- BBVA fondos de inversión (BBVA Bolsa Latam)

- BlackRock Global Funds - World Technology Fund A2

- Bestinver Latam

- NB FCP Euro Bond

- Renta 4 Latinoamérica

- Bankinter Europa 2025 Garantizado FI

- Bankia fondos de inversion

- Fondos de inversión ING

Invertir en Fondos de Inversion

Su capital está en riesgo

-

-

¿Qué es un fondo de inversión? Definición

Los fondos de inversión son instrumentos financieros que diferentes gestoras ponen a su disposición en la cual se invierte en un conjunto de productos financieros, ya sea renta fija o renta variable, en la cuál te ofrecen invertir tus ahorros y poderlos rentabilizar de una forma estable.

Así, los fondos de inversión tienen el objetivo de juntar dinero de personas que dispongan de ahorros y así poder gestionarlos a partir de una estrategia definida que se deberá informar al inversor.

Es una opción interesante si tienes ahorros en el banco y no sabes que hacer con ellos. Además de que no necesitas conocimientos ya que la gestión es llevada por expertos.

El objetivo de los fondos de inversión

Importante: Su objetivo principal es proporcionar una rentabilidad estable a todos los inversores según las participaciones que tengan a cambio de una pequeña comisión por la gestión. Los fondos de inversión aprovechan el poder económico para obtener una rentabilidad mayor, y poder diversificar en un mayor número de acciones.Por su parte, existen distintos tipos de fondos de inversión, algunos de los ejemplos son los fondos de inversión de renta variable (acciones y valores cotizados), los fondos de inversión de renta fija (bonos del tesoro o corporativos), los indexados, los inmobiliarios o los de divisas.

Los fondos cotizados en bolsa (ETFs): ¿en qué se diferencian?

Los fondos cotizados en bolsa (ETFs) merecen mención aparte, ya que combinan características de las acciones y de los fondos de inversión. La mayoría de los ETFs se gestionan de forma pasiva, a diferencia de muchos fondos de inversión, y a veces se replican contra índices bursátiles. Por otra parte, los ETFs se gestionan a lo largo del día al precio de mercado en cada momento (por el contrario los fondos de inversión se compran y venden contra el valor neto del activo calculado al final del día).

¿Cómo funcionan los fondos de inversión?

Los fondos de inversión son gestionados por gestoras y comercializado por estas mismas o bancos. En ellas se buscan ahorradores que quieran rentabilizar su dinero y conseguir participaciones.

Las gestoras se ocuparán en todo momento de la gestión del fondo y se encargarán de buscar los productos financieros apropiados.

- Renta variable: Acciones

- Divisas

- Bonos del tesoro

- Índices bursátiles

- Materias primas

- Otros fondos de inversión

Las participaciones de los fondos de inversión

Para ser parte de un fondo y poder rentabilizar tu dinero, deberás acudir al gestor y obtener participaciones.

El valor que tengan estas participaciones se caulcularán dividiendo el patrimonio total entre las participaciones que haya ofrecido el fondo.

Importante: Cada participación representa una parte de la cartera, está diversificada y tiene un porcentaje distribuido de forma idéntica al total del fondo. Por ejemplo, si un fondo de inversión tiene un 33% de acciones de Apple, un 33% de BBVA y un 33% de Santander, la participación del inversor también tendrá esos mismos porcentajes respecto al dinero invertido de forma proporcional.El dinero que se invierte en el fondo es añadido e invertido en el catálogo de productos.

La rentabilidad del fondo dependerá del movimiento de los productos elegidos. Debido a la gran diversificación, los cambios no deberían ser muy notables en un corto periodo de tiempo.

¿Dónde contratar un fondo de inversión?

Para empezar, hay en el mercado una cantidad inmensa de fondos de inversión, por lo que los inversores que se decidan por estos instrumentos tienen a su disposición un abanico completo y adaptado a sus necesidades e intereses. Actualmente es tanta la variedad de fondos de inversión que prácticamente puede encontrar cualquier tipo de estrategia que le interese y más le convenga.

Para comprar fondos de inversión, existen tres opciones posibles.

A través del banco

La mayoría de operaciones en fondos se realizan a través del banco. Las entidades bancarias colaboran con diferentes gestoras y comercializan sus fondos a los clientes. Estos se encargarán de proporcionar toda la información necesaria al cliente y se ocupará de todo el proceso.

A través de brókeres y entidades independientes

Los brókeres online y las financieras intermediarias, como eToro, proporcionan acceso a algunos fondos de inversión concretos de acuerdo con su perfil como entidad y como opción adicional para rentabilidad y equilibrio.

En la mayoría de los casos, el producto que se ofrece son los fondos cotizados en bolsa (ETFs), que pueden tener comisiones asociadas inferiores.

El aspecto positivo de trabajar con un bróker en ETFs es que el bróker ofrece los fondos de forma independiente, a diferencia de las entidades bancarias que suelen ofrecer fondos en los que los propios bancos participan.

A través de sociedades gestoras

Si prefieres contactar directamente con las sociedades gestoras, simplemente tienes que acudir personalmente y mostrar el interés por invertir en su fondo. Ellos te ofrecerán toda la información necesaria y te acompañarán en todo el proceso para que lo tengas todo claro.

La gran mayoría de las sociedades gestoras (3 de cada 4 según estudios) ofrecen sus fondos a usuarios de forma abierta, mientras que el resto suele ofrecerse de forma más privada o a través de gestores financieros personales.

El único inconveniente de contactar directamente con la sociedad es que deberás tener ciertos conocimientos sobre los productos que ofrecen, ya que no te ofrecerán la diversidad que un banco o una entendido te pueda ofrecer, debido a que ellos te muestran todos los fondos de las diferentes sociedades gestoras colaboradoras. Además, por esta razón, algunas no llegan a ofrecer sus servicios personalmente y es necesario acudir a un banco o entidad para poder invertir con ellos.

¿Cómo invertir en fondos de inversión?

Una vez diseñada nuestra estrategia de inversión y determinado el objetivo, el siguiente paso es buscar una entidad financiera que permita invertir dinero en los mejores fondos de inversión.

Hemos analizado distintos tipos de entidades y brókeres a través de los cuales se puede acceder a servicios de intermediación. Las plataformas de inversión más populares del mercado optan por centrarse en los fondos cotizados en bolsa (ETFs), como es el caso de eToro.

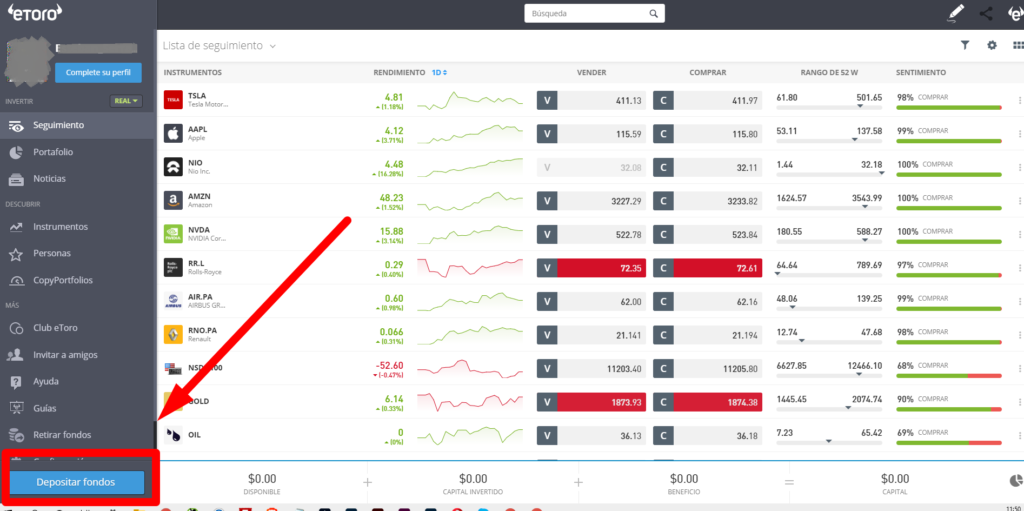

Para comprar ETFs en eToro, basta con seguir estos pasos sencillos:

Paso 1. Abrir una cuenta en eToro

Entra en el sitio web de eToro y haz clic en el botón “Únase ahora”.

Invertir en Fondos de Inversion

Su capital está en riesgo

Para realizar el registro, puedes utilizar Google para iniciar sesión rápidamente, o también se puede utilizar Facebook. Verifica tu correo electrónico gracias al email que recibirás, y podrás iniciar sesión con tu nuevo usuario y contraseña.

Paso 2. Depositar fondos

La plataforma es simple y directa. Verás una barra lateral donde aparece tu perfil. Una vez hayas completado tu perfil, accede a tu cuenta y haz clic en “Depositar fondos”.

El primer depósito en eToro tiene un mínimo de $50, se puede hacer por distintos métodos (tarjeta de crédito, débito, Paypal, transferencia, etc.) y no tiene coste.

Paso 3. Comprar ETFs

El proceso para comprar ETFs en eToro es el mismo que para otros tipos de activos, de los cientos que ofrece esta plataforma.

Escoge tu ETF de acuerdo al criterio de tu estrategia o bien según el desempeño que puedes ver en pantalla, y haz clic en "Comprar". En este ejemplo, el ETF VOO de Vanguard, en modalidad "Invertir" y con adquisición del activo subyacente. En este caso tendrás la titularidad de la participación en el fondo ETF.

Invertir en Fondos de Inversion

Su capital está en riesgo

¿Cuáles son los tipos de fondos de inversión que existen?

La Asociación de Instituciones de Inversión Colectiva (INVERCO) y la Comisión Nacional del Mercado de Valores (CNMV) han realizado una clasificación de los distintos tipos de fondos de inversión según categorías.

El criterio general para categorizar los fondos es la vocación inversora de cada fondo. Este criterio informativo marca la estrategia de sus inversores en tanto que implica el riesgo que asume el fondo para con su patrimonio.

Fondos indexados

Este tipo de fondos escogen un índice existente (ya sea el IBEX 35, NASDAQ, S&P, etc.) y realizan sus inversiones intentando llevar el mismo camino que el índice elegido. Para ello diversifican mayormente en las acciones incluidas en el índice indicado.

La diferencia principal a los fondos de inversión tradicionales es que en estos, el gestor tiene que estar más activo en la actividad del fondo, intentando en todo momento batir a los índices más importantes y generar unas rentabilidades más altas.

Fondos monetarios

Son aquellos fondos de inversión cuya cartera está compuesta por activos de renta fija a corto plazo, como las divisas y otros activos líquidos de los mercados monetarios y del Forex. Hay fondos monetarios de baja volatilidad y otros con Forex de mayor rentabilidad pero mayor riesgo. Son fondos altamente líquidos.

Fondos de renta fija

Los fondos de renta fija tienen una rentabilidad anunciada de antemano y que coincide con la previsión. Tienen una duración determinada y por ello incluyen algunas restricciones destinadas a garantizar que la rentabilidad se obtiene al vencimiento. Suelen estar formados por deuda pública y bonos del tesoro.

Estos activos se consideran más seguros y estables que los de renta variable.

Fondos de renta variable

Los fondos de renta variable tienen rentabilidad desconocida (prevista) y están compuestos por acciones de empresas. Los rendimientos vienen dados por los beneficios y dividendos de las empresas o bancos como Santander que forman parte de la cartera.

La renta varible se caracteriza por su infinidad de características y volatilidad en los mercados. A cambio de un mayor riesgo, ofrecen la posibilidad de obtener una rentabilidad más alta en un menor tiempo.

Fondos mixtos

Son aquellos fondos de inversión que tienen como estrategia la combinación de elementos de renta fija y renta variable en la misma cartera de inversión. El riesgo depende de la distribución y proporción de ambas partes.

A veces los fondos mixtos están orientados a proporcionar estabilidad en una cartera variable, incorporando una parte de renta fija, o bien dotando a los fijos de una rentabilidad adicional. Son los fondos más populares habitualmente ya que están bien equilibrados.

Fondos garantizados

Se trata de fondos ofrecidos principalmente por bancos donde te ofrecen que inviertas en el fondo a cambio de asegurar tu dinero. Las condiciones suelen ser un tiempo fijado, donde no podrás sacar el dinero, y en caso de querer sacarlo, tendrías que pagar una penalización.

Se trata de una opción muy buena en el caso de que tengas ahorros que sepas que no vas a necesitar en un tiempo predeterminado, y poder asegurar unos beneficios. Si el tiempo no es un problema, las únicas opciones serían ganar, o mantener el dinero invertido, a no ser que te garanticen también una rentabilidad fija.

Fondos cotizados en bolsa (ETFs)

Invertir en ETFs, también llamados “Fondos cotizados” es similar a los fondos de inversión, pero cotizando como si fuera una "acción". En este, los inversores podrán comprar los ETFs oportunos y será como si tuvieran invertido su dinero en un fondo de inversión, siendo la diversificación una de las principales ventajas.

En estos la inversión no contará como participaciones, sino que contará como un producto financiero el cual se puede comprar y vender a un precio determinado por el mercado.

Su capital está en riesgo

¿Cuáles son los mejores fondos de inversión?

¿Cuáles son los mejores fondos de inversión 2021? ¿Qué desempeño podemos esperar este año de los fondos estrella de 2020?

En un amplio mercado de fondos de inversión, presentamos una selección de los fondos que mejor se han comportado en 2020 y cuya previsión fondos de inversión 2021 apunta maneras.

Fidelity S&P 500 Index Fund EUR P Acc

Este fondo indexado, con una ratio de sharpe superior a 1 en tres años, tiene una rentabilidad anualizada a 5 años superior a la media. Replicando el índice bursátil S&P 500, su rendimiento esperado oscila alrededor del 14,5%, muy por delante de otros fondos indexados.

Es un fondo a tener en cuenta para estrategias que empiecen a largo plazo en 2021. En la figura visual a continuación vemos su desempeño en 2020, con una caída atribuible a la pandemia y una rápida recuperación. Las personas que han invertido en enero de 2020 hoy tienen un 15,1% de rentabilidad sobre el dinero que invirtieron.

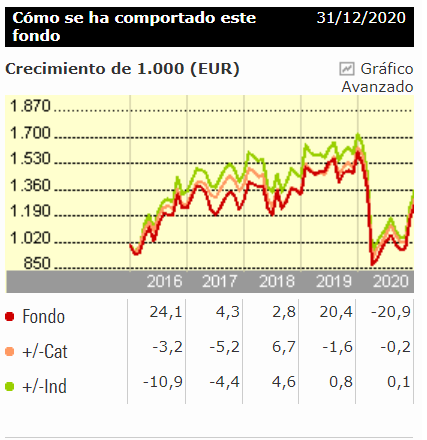

BBVA Bolsa Latam

Administrado por Rodrigo Utrera y con una inversión mínima de 100€, este fondo vinculado a BBVA y que invierte en acciones de la bolsa de Latinoamérica tiene una capitalización de 26 millones de euros y 29 compañías en cartera. Su desempeño se ha mantenido positivo en los últimos cinco años entre un 24% y un 15%, incluso en el difícil ejercicio de 2018, y se espera que 2021 sea un año de nuevo crecimiento en su horizonte.

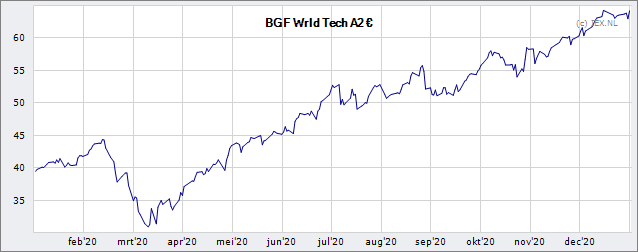

BlackRock Global Funds - World Technology Fund A2

Este fondo de renta variable, que invierte en activos globales con un peso importante en las tecnológicas y servicios, ha tenido una evolución que habla por sí misma: 68,32% a un año, anualizado a 5 un retorno alrededor del 30%. 2021 puede ser, de nuevo, un ejercicio de dobles dígitos para los participantes de este fondo.

Bestinver Latam

El Bestinver Latam es un fondo indexado que ha elegido la dirección del índice S&P Latin America 40 Net Return que se ofrece por primera vez en el mercado español. Este índice posee unos buenos resultados en los últimos años, por lo que llama bastante la atención a nuevos inversores.

NB FCP Euro Bond

Este es un fondo de renta fija y en euros, la cual tiene una duración aproximada de 10 años, compuesta por renta fija de origen europeo de forma diversificada. Se trata de una inversión duradera, con baja volatilidad, para los más aversos al riesgo. Su retorno anualizado ronda el 7,30%.

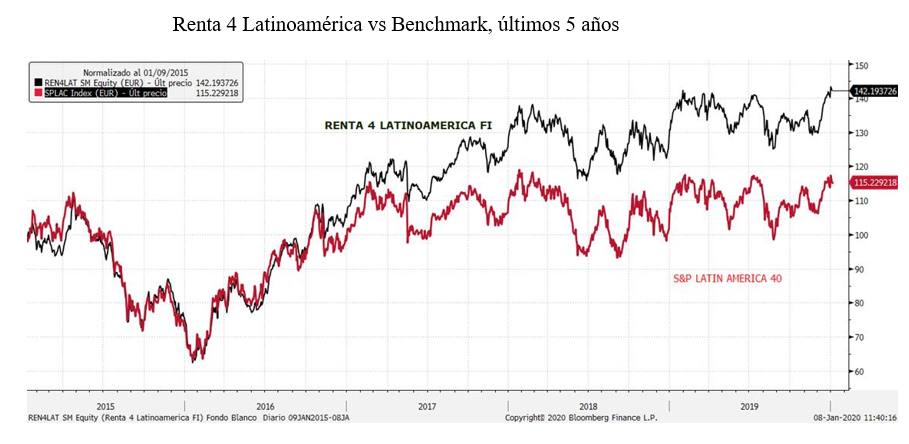

Renta 4 Latinoamérica

Éste ha sido el fondo que mejor lo ha hecho tanto a 3 años, a 5 años y 10 años de los que invierten en acciones de Latam; batiendo al resto de los fondos parecidos como Santander Acciones Latam o BBVA bolsa Latam. Con una rentabilidad del 29,26% en 2017 y un mantenimiento de dobles dígitos en los años siguientes hasta 2020, es de esperar que la tendencia se mantenga en futuros ejercicios. Por ejemplo, en el gráfico se visualiza cómo Renta 4 Latam bate el índice S&P500 Latam 40 de forma sistemática.

Bankinter Europa 2025 Garantizado FI

Por último, un fondo de inversión garantizado en euros. Pese a que su rentabilidad es menor (entre el 2,30% y el 2,85% anualizado), tiene un aspecto positivo respecto a su garantía y su bajo riesgo mediante sobretodo bonos del tesoro europeos, lo que es aceptable para algunos tipos de inversores. Se espera que mantenga la tendencia en 2021 ya que su evolución no sufre los altibajos de otros tipos de fondos.

¿Cómo elegir un buen fondo de inversión?

A la hora de elegir un fondo, hay que tener claro cuáles son tus objetivos. A la hora de ir a la sociedad gestora o un banco, te ofrecerán diversos fondos junto a sus informes con todos los detalles. Estos informes son muy transparentes y el gestor tendrá la obligación de leerlo e informarte por completo.

En este informa podremos encontrar:

Perfil de riesgo

Indicará si el riesgo del fondo es bajo, medio o alto además de indicarte el tipo de productos financieros que opera.

Duración

Nos indicará un plazo aproximado que nos recomendará tener el dinero invertido para lograr obtener los resultados esperados.

Operativa

Conocer todas las mecánicas necesarias para sentirnos cómodos en el fondo y saber qué opciones tenemos para nuestros ahorros.

Categoría

Nos indicará el porcentaje que se invierte en los diferentes productos financieros, ya sean renta fija o renta variable, y conoceremos el nivel de diversificació del fondo.

Objetivo de inversión

Nos indicarán cuál es el objetivo del fondo y nos ofrecerán un resultado simulado en un tiempo determinado. Esta simulación es aproximada y no tiene por qué cumplirse.

Resultados y desempeño

En el folleto informativo deberían aparecer los resultados de los últimos ejercicios. Así, se puede trazar una tendencia respecto al valor de los activos que integran el fondo.

Previsión

Muchos fondos incorporan previsiones para ser más atractivos, en base a análisis técnicos y ejercicios pasados. La previsión de la tendencia actual en los próximos trimestres o ejercicio anual es importante para decantarse por un fondo u otro.

Con todos estos aspectos, unidos al conocimiento de la estrategia personal y de los ahorros disponibles, es la mejor forma de acotar el abanico de opciones de fondos de inversión y encontrar los mejores fondos de inversión para cada caso.

Ventajas de invertir en fondos de inversión

La principal ventaja de los fondos de inversión es la diverisificación. En estos se invierte una cantidad proporcionada en diferentes instrumentos financieros, incluidos renta fija y renta variable. De esta forma, se reduce mucho el riesgo y se asegura cierta estabilidad en la inversión.

Inversión flexible

Invertir en un fondo de inversión es parecido a invertir en cualquier acción, dándote la posibilidad de invertir cualquier cantidad de dinero, ya sea pequeña o grande.

Perfectos para principiantes

Otra ventaja que tiene un fondo de inversión es la posibilidad que ofrece a principiantes a invertir en los mercados financieros sin tener conocimiento previo. Además, de una forma segura y bajo la supervisión de expertos.

Fiscalidad fondos de inversion

Una vez hecha la inversión en un fondo de inversión, no se tendrán que tributar las plusvalías que generemos hasta que cerremos la operación y retiremos el dinero.

Acceso a productos distintos

Un fondo de inversión reúne el capital de diferentes participantes, dando poder económico y acceso a mercados que necesitan un capital mayor, y que de otra manera no podrías acceder a ellos. Además, debido a la alta versatilidad, ofrecen la opción de obtener un nivel de riesgo aceptable a un coste mínimo.

Transparencia, protección y regulación

Cuando realices una inversión, recibirás información periódicamente sobre la actividad y los movimientos realizados sobre el fondo. Además, todos los fondos están regulados y controlados por la CNMV, por lo que su capital está asegurado.

Riesgos e inconvenientes de invertir en fondos de inversión

En general, los fondos son un instrumento con ventajas como la diversificación o el equilibrio, ambos puntos positivos para personas que se inician en invertir dinero.

Las desventajas de los fondos de inversión son:

La barrera de entrada

Muchos fondos de inversión establecen una barrera de entrada en tanto que requieren de una inversión mínima elevada. El promedio se encuentra cerca de los 1.000€ para la mayoría de los fondos de inversión, y en especial los que ofrecen rentabilidad elevada.

Rentabilidad fondos de inversión no garantizada

La mayoría de fondos de inversión no ofrecerán ninguna rentabilidad garantizada, pero si te ofrecerán cierta estabilidad debido a la gran diversificación en renta fija y variable que ofrecen.

Los que te ofrezcan una rentabilidad garantizada, te exigirán un tiempo mínimo el cual tendrás que tener el dinero y te ofrecerán una rentabilidad muy baja. En caso de querer retirar el dinero, tendrías que pagar una penalización.

Riesgo de valoración

Existe un riesgo de valoración respecto al fondo de inversión y teniendo en cuenta el plazo fijado para la inversión de capital. Esto es importante para objetivos a muy largo plazo.

Instrumentos complejos

No son instrumentos de tan fácil acceso como las acciones, que se pueden comprar a través de brókeres confiables como eToro, o criptomonedas como Bitcoin.

Pocas plataformas de fondos

En muchos tipos de fondos no hay plataformas de inversión como sí sucede en activos, instrumentos y acciones, sino que hay que invertir a través del banco o de la sociedad gestora.

Carga tributaria

En algunos casos la carga tributaria (impuestos) es superior a otros activos e instrumentos.

Sin criptomonedas

Hay muy pocos fondos de inversión que incluyan invertir en criptomonedas, uno de los activos del momento.

Importante: El riesgo de los fondos de inversión depende en gran medida del tipo de activos y del manejo del fondo, por lo que hay productos que cubren un amplio abanico. Se debe conocer el riesgo asociado a cada fondo para elegir correctamente los mejores fondos de inversión para nosotros, y seguir su evolución a lo largo del tiempo.¿Cuánto dinero puedo ganar con los fondos de inversión?

En general, el dinero que puedes ganar con los fondos de inversión depende del escenario planificado y de dos factores económicos:

- La aportación inicial

- Las aportaciones periódicas siguientes

Los mejores fondos de inversión pueden tener retornos que oscilan entre el 7% y el 20% dependiendo de factores de mercado y por supuesto antes de deducir comisiones e impuestos. Esto es así para fondos de inversión a corto plazo (1 año) como a medio (hasta 5 años).

A modo de ejemplo:

- Una inversión inicial estándar de 1.000€ a un fondo de inversión

- Seguido de aportaciones mensuales de 100€

- Partiendo de una ROI promedio de 8,35% anual

- Basada en el portfolio y el riesgo

En este escenario, a un plazo de 10 años, el inversor recibiría una rentabilidad bruta de 7.954,33€ en intereses, y el valor final de su capital ascendería a 20.954,33€. De ahí deberían deducirse impuestos de acuerdo a la correspondiente declaración de la renta, y las posibles comisiones que se desprenden del fondo en cuestión.

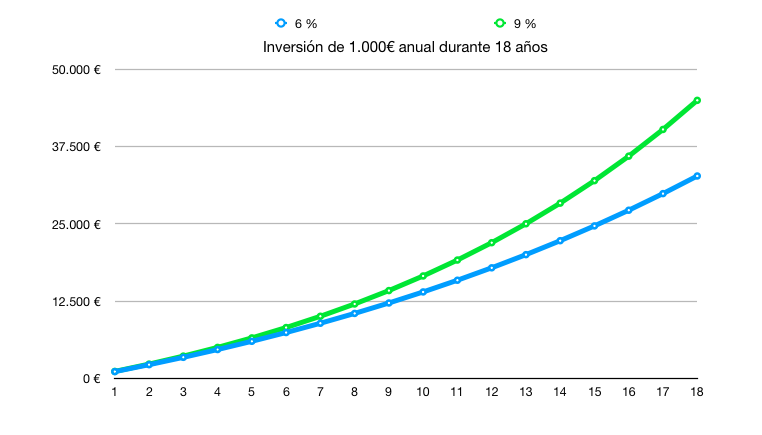

A continuación vemos dos ejemplos visuales de inversión de 1.000€ anuales a fondos de inversión, uno con rentabilidad 6% y otro con rentabilidad 9%, a 18 años. El largo plazo claramente beneficia a ambos, que en los primeros años desempeñan de forma similar.

Invertir en fondos de inversión a largo plazo protege el capital, también, contra la inflación, que poco a poco erosiona el capital depositado en cuentas corrientes o de ahorro con retorno mínimo.

¿Cuándo vender, cancelar o sacar dinero de un fondo de inversión?

La operación de fondos está diseñado de una forma muy sencilla debido a que está dirigido a ahorradores sin conocimientos en las inversiones, ofreciendo la posibilidad de participar en el mercado financiero.

Para operar con ellos, simplemente tendrás que dirigirte a la sociedad gestora o a un banco donde ofrezcan el fondo deseado y pedirlo. Ellos te ofrecerán toda la información necesaria para llevar a cabo la operación a cambio de una comisión en la gestión.

Vender un fondo de inversión

En el momento en el que desees recuperar el dinero, simplemente tendrás que volver al sitio donde iniciaste la operación. En ese momento se te devolverá el dinero invertido junto a los beneficios pertinentes. Es un proceso seguro y rápido, ya que la sociedad garantiza liquidez y obtendrías el dinero en el plazo acordado.

Sacar dinero de un fondo de inversión

En el caso de querer sacar un monton parcial de lo invertido, es posible que se pongan ciertas restricciones como por ejemplo la necesidad de dejar un mínimo invertido para poder continuar con ellos. Además, algunos exigen que se les avise por adelantado antes de realizar una operación de un monto elevado para no generar un riesgo en el fondo y perder liquidez.

Traspasar un fondo de inversión

El traspado de un fondo a otro implica la venta del fondo que tiene actualmente para proceder a invertir en otro. Esta operación no implicará consecuencias fiscales y no se tendrá que declarar.

Para poder realizar el traspaso de forma eficaz, simplemente se tendrá que ir a la sociedad gestora o el banco que comercialice el fondo para indicarles tus intenciones. Ellos te acompañarán en el proceso y te idnicarán todo lo n ecesario para hacer de forma correcta y no tener que tributar.

¿Cuándo vender un fondo de inversión?

Hay diferentes motivos por el cuál desees vender un fondo de inversión:

- Cuando después de un tiempo siendo partícipe, no veas los resultados esperados o se comporte de una forma diferente a la que tenías planeado.

- En el caso de que cambies tus objetivos y decidas inclinarte por otro fondo que se adapte más a tus necesidades en ese momento.

- En el caso de que necesites el dinero por motivos personales.

Generalmente es una decisión que alguien toma por cambiar de objetivos, necesitar dinero en efectivo o porque ha alcanzado su objetivo y desea invertir en otro activo.

¿Los fondos de inversión son seguros?

Los fondos de inversión, como cualquier otro instrumento financiero, no son ajenos a los riesgos de mercado. Es decir, la posibilidad de que se produzca una pérdida de valor de los activos y que se reduzca la rentabilidad.

A nivel de seguridad como instrumento financiero, los fondos de inversión están altamente regulados. La Comisión Nacional del Mercado de valores (CNMV) supervisa las gestoras y bancos, asegurando el cumplimiento normativo y previniendo el fraude. Es prácticamente imposible que un fondo de inversión desparezca con el dinero de sus inversores en España.

La CNMV en todo momento recopila la información necesaria y la verifica para tener un control sobre cada movimiento. Ante cualquier movimiento sospechoso, la CNMV podrá inspeccionar, sancionar e incluso retirar la licencia, lo que implicaría la devolución de las participaciones a los inversores.

Por último, los fondos de inversión en España están incluidos en un fondo de garantía, en caso de que un fondo quiebra (cosa muy poco probable), se indemnizaría a los inversores.

Consejos y errores a evitar al invertir en fondos de inversión España

Invertir en fondos de inversión con sentido común implica contrastar los factores que pueden facilitar la experiencia y de paso aumentar el rendimiento que nuestros ahorros consigan.

A continuación, proporcionamos unos consejos que permiten superar los principales errores a cometer cuando invertimos en fondos de inversión.

Tener una estrategia de inversión

Lo primero que debemos hacer es crear una estrategia que se adapte a nuestras necesidades, para así poder elegir lo que más nos convenga. Hay una amplia variedad de estrategias, unas más conservadoras, y otras más agresivas, en la cual tendrás que decidir cuál es la mejor opción según tu situación. Deben incluir:

- El porcentaje de los ahorros destinado a invertir inicialmente y de forma periódica

- El objetivo de rentabilidad

- El horizonte temporal

- El nivel de riesgo máximo tolerable

Comparar fondos de inversión

Los fondos se clasifican según su tipo y vocación inversora: la filosofía de inversión, el riesgo máximo y el tipo de activos. En función de dicha gestión, se conoce el nivel de riesgo. La mejor forma de invertir pasa por no lanzarse al primer producto ofrecido sino comparar fondos similares en riesgo y activos, ver el desempeño y preguntar cualquier duda.

Tener en cuenta las comisiones

Cada fondo de inversión es diferente, y las comisiones varían entre unos y otros. Estás irán dirigidas a la sociedad gestora y depositaria.

Hay que tener en cuenta que existen ciertas limitaciones.

Las habituales son las comisiones de gestión y las comisiones de depósito. No suele haber comisiones por retiros o reembolsos. Como es habitual, los bancos suelen aplicar comisiones superiores a las de otros intermediarios financieros.

Diversificar

Diversificar es la regla de oro de la inversión que permite maximizar las posibilidades de tener un mayor rendimiento y, a la vez, reducir el riesgo y la exposición del capital.

Se puede administrar y mejorar el equilibrio entre riesgo y rendimiento distribuyendo su dinero entre diferentes tipos de inversión y sectores cuyos precios no necesariamente se mueven en la misma dirección; esto es, en esencia, la diversificación. Ayuda a suavizar los rendimientos sin dejar de lograr un crecimiento y reducir el riesgo general en su cartera.

Revisar y reajustar el rendimiento

Es posible darse cuenta al cabo de un tiempo de que el fondo escogido no responde a los objetivos previstos o no desempeña de la forma esperada. Rectificar en esos casos es la mejor opción.

De forma regular, anual o semestral, se debería estudiar la cartera y realizar los ajustes si han dejado de encajar con la estrategia o bien su desempeño deja que desear. Las estrategias que mejor funcionen, por el contrario, deben ser premiadas con un porcentaje mayor del total de la cartera. Para ello debemos fijarnos en los informes anuales y periódicos del fondo, cambios en la cartera o el equipo gestor, y aspectos como la evolución del valor liquidativo, el rendimiento acumulado por anualidad a 1 y 3 años en porcentaje.

Fondos de inversión vs acciones: ¿qué elegir?

Las acciones son una inversión en una sola empresa, mientras que los fondos de inversión tienen muchas acciones y activos de otras clases, es decir, potencialmente decenas o cientos de activos.

- Invertir en acciones de la bolsa es mejor si quiere crear su propia cartera eligiendo y eligiendo invertir en empresas específicas.

- En cambio, los fondos de inversión son ideales si busca una diversificación rápida y sencilla y desea invertir en una gran cantidad de acciones a través de una sola transacción.

Construir una cartera a partir de acciones individuales es ambicioso y personal, aunque hoy en día los brókers de bolsa y plataformas intuitivas como eToro, con su función especial CopyTrader y social trading, lo ponen muy fácil para conocer empresas y considerar activos para reunirlos en una cartera diversificada entre industrias, regiones y empresas.

Los fondos de inversión llevan a cabo gran parte de esa tarea previa en lugar del inversor. En el mejor de los casos, la opción ganadora es reservar una parte de ahorros para invertir en acciones y otros activos, y el resto colocarlo en una cartera diversificada de los mejores fondos de inversión o ETFs con eToro.

Conclusión: ¿como invertir bien en fondos de inversión?

Para poder realizar una inversión en un fondo de inversión de forma eficaz, habrá que poseer unos conocimientos básicos sobre el tema y podr valorar todas las opciones: no es lo mismo ir con un banco que una sociedad gestora, o decantarse por un bróker como eToro y centrarse en los ETFs, que es una vía fácil y exenta de complicaciones para iniciarse en fondos.

Es necesario en todo momento tener claro los objetivos y realizar un análisis profundo de todos los fondos que nos parezcan interesantes. También tendremos que analizar las diferentes vías y seleccionar la que mejor nos convenga, cosa que se puede hacer rápidamente trabajando con entidades confiables como eToro.

Invertir en Fondos de Inversion

Su capital está en riesgo

Preguntas frecuentes

¿Qué es el traspaso de fondos de inversión?

Se trata de un reembolso de participaciones en un fondo de inversión y la simultánea suscripción en otro. En otras palabras, una rotación del capital de un fondo de inversión a otro. Puede ser entre la misma sociedad gestora o entre gestoras diferentes.

¿Qué es una SICAV?

De las siglas “Sociedad de Inversión de Capital Variable”, este tipo de sociedades tienen como objeto social la gestión e inversión de capitales pertenecientes a múltiples ahorradores, aprovechando así las economías de escala para diversificar su cartera y reducir costes. Lo hacen a través de sociedades mercantiles independientes.

¿Es buen momento para comprar fondos de inversión?

Todas las principales Bolsas mundiales han experimentado una subida durante estos últimos 12 meses, algunas se encuentran en máximos históricos. Es buen momento siempre que se tengan claras las ideas y una estrategia definida.

¿Puedo perder dinero en fondos de inversión?

Como instrumento financiero, los fondos de inversión no están exentos de riesgo. Este riesgo va asociado al desempeño de los activos que integran el fondo, como las acciones, y caídas bruscas de éstas pueden provocar que el valor liquidativo del fondo caiga. Sin embargo, perdemos dinero aunque no invirtamos en fondos: si tenemos el dinero en el banco con una rentabilidad menor a la inflación, estaríamos perdiendo dinero día tras día.

¿Los mejores fondos de inversión son a corto o a largo plazo?

Cada fondo tiene su objetivo, y tu tienes que elegir el que más te convenga. El mejor fondo será el que asegure la rentabilidad que necesitas en el plazo previsto.

¿Cuál es la diferencia de los fondos de inversión con los planes de pensiones?

Los planes de pensiones son productos financieros de ahorro, orientados a la jubilación u otras contingencias que están previstas en la Ley (muerte, incapacidad, desempleo, etc.). El inversor realiza aportaciones periódicas y el plan de pensiones se integra en un fondo de pensiones. Son especiales y la ley no permite obtener liquidez ni retirar el dinero excepto por casos concretos, a diferencia de los fondos que sí permiten entrar y salir el dinero cuando sea.

Roger

Roger

Ver todas las publicaciones de RogerRoger es escritor y editor y ejerce la consultoría de empresas y particulares, con más de 12 años de experiencia en el análisis y la redacción de contenido de alto impacto para el sector fintech, SaaS, B2B y B2C, los fondos de inversión, la internacionalización, los startups de base tecnológica y el marketing online. Cuando no está leyendo algo sobre finanzas es porque lo está escribiendo.

Últimas noticias

Para el bróker XTB, los datos sobre el empleo de Estados Unidos podrían forzar a la FED a seguir subiendo los tipos

La Reserva Federal Estadounidense tiene ante sí un importante dilema, según afirma el bróker XTB. La buena marcha de la economía norteamericana genera dudas sobre los próximos pasos del regulador monetario, lo que a su vez repercute en los mercados. Además, en la jornada de ayer se publicaron unos datos de IPC que cogieron por sorpresa...

XTB España premia a los que se inician como inversores – Descubre cómo tener tu acción gratis

El bróker internacional XTB, ha lanzado su campaña «1 acción gratis» para motivar a los nuevos inversores a crear un portafolio de acciones a través de su plataforma. El bróker global con presencia en España ofrece más de 5.500 instrumentos financieros para invertir desde cualquier lugar del mundo, incluyendo acciones, Forex y criptomonedas. Ahora, XBT...

compraracciones.com brinda información de primera calidad a través de guías educativas financieras y videos tutoriales sobre cómo comprar acciones e invertir en acciones. También comparamos a los principales proveedores junto con información detallada sobre sus ofertas de productos. No asesoramos ni recomendamos a ningún proveedor, pero estamos aquí para permitir que nuestro lector tome decisiones informadas y proceda bajo su propia responsabilidad. Si continúa utilizando este sitio web, acepta nuestra política de privacidad «.

ComprarAcciones.com © 2023. Todos los derechos Reservado. Compañía del Reino Unido No. 11705811. Tenga en cuenta que el contenido de este sitio no debe considerarse un consejo de inversión. Invertir es especulativo. Al invertir su capital está en riesgo. Este sitio web es gratuito para su uso, pero podemos recibir comisiones de las empresas que presentamos en este sitio.

We use cookies to ensure that we give you the best experience on our website. If you continue to use this site we will assume that you are happy with it.OkScroll Up