Invertir en ETF en Estados Unidos sin comisiones en 2021

Una forma sencilla de comenzar a operar en bolsa desde Estados Unidos, es invertir en ETF en USA. Los ETF son bastante simples de entender y pueden generar retornos impresionantes sin demasiada inversión inicial o esfuerzo de seguimiento. En este artículo le mostraremos todo lo que debe saber sobre los ETF, cómo funcionan y cómo invertir en ETF en Estados Unidos sin comisiones.

Además analizaremos cuáles son los mejores ETF para invertir en USA y cuáles aportan mayor rentabilidad. También le explicaremos de forma sencilla cómo invertir en ETF en Estados Unidos gracias a un sencillo tutorial paso a paso y responderemos a algunas preguntas frecuentes de los usuarios sobre invertir en ETF.

Cómo invertir en ETF en Estados Unidos en cinco pasos

- Abra una cuenta en el bróker deseado. Recomendamos eToro por sus bajas comisiones.

- Deposite fondos en su cuenta.

- Busque los ETF en el bróker.

- Establezca su take profit y stop loss.

- Ejecute su operación.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

¿Dónde invertir en ETF en USA? Mejores brokers sin comisiones

[stocks_table id=”20″]Comparativa: brokers destacados para invertir en USA sin comisiones

[side_by_side_comparison id=”21″ type=”Stocks”]Qué es un ETF: lo que hay que saber antes de invertir

En la actualidad en Estados Unidos existen más de 170 ETF, con un patrimonio superior a los $340.000 millones de dólares. Los ETF representan más del 50% del volumen negociado en AMEX. Pero muchos inversores de USA se preguntan qué es realmente un ETF.

Los ETF (fondo cotizado en bolsa) rastrean un índice, sector, producto básico u otro activo, y además se puede operar con ellos a través de la compraventa en una bolsa de valores, al igual que una acción sencilla. Gracias a los ETF podremos rastrear desde el precio de un producto individual hasta una colección grande y diversa de valores. Los ETF incluso pueden estructurarse para realizar un seguimiento de estrategias de inversión específicas.

Un ejemplo bien conocido es el ETF SPDR S&P 500 (SPY), que rastrea el índice S&P 500.El precio de un ETF variará a lo largo del día de negociación, a medida que las acciones sean influenciadas por la compraventa en el mercado. Esto los diferencia de los fondos mutuos, que se negocian una sola vez al día después del cierre de los mercados. Además, los ETF tienden a acumular mayor rentabilidad y mayor liquidez en comparación con los fondos mutuos. En cualquier caso, antes de invertir siempre conviene consultar a un experto para saber su opinión sobre ETF.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

Tipos de ETF más demandados en Estados Unidos para invertir

Existen varios tipos de ETF disponibles para los inversores de USA, que pueden utilizarse para la generación de ingresos, la especulación, los aumentos de precios y para cubrir o compensar parcialmente el riesgo en la cartera de un inversor. A continuación mostraremos varios ejemplos de los tipos de ETF:

- 1. ETF de bonos: pueden incluir bonos del gobierno, bonos corporativos y bonos estatales y locales, llamados bonos municipales.

- 2. ETF de industria: rastrean una industria en particular, como la tecnología, la banca o el sector del petróleo y el gas.

- 3. ETF de materias primas: invierten en materias primas, incluido el petróleo crudo o el oro.

- 4. ETF de divisas: invierten en divisas extranjeras como el euro o el dólar canadiense.

- 5. ETF inversos: intentan obtener ganancias de la caída de las acciones al vender acciones en corto. Poner en corto es vender una acción, esperar una disminución de su valor y recomprarla a un precio más bajo.

- 6. ETF de criptomonedas: con el incremento de la popularidad de este tipo de activo, están surgiendo los primeros ETF que reflejan la cotización de empresas vinculadas a las criptos, como las que fabrican dispositivos utilizados en la minería. Por el momento no existe ningun Bitcoin ETF en USA, pero en otros países ya se ha dado el paso y parece ser cuestión de tiempo que la SEC apruebe un ETF al respecto.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

Mejores ETF para invertir en USA

En esta sección analizaremos los 5 mejores ETF actuales para invertir en Estados Unidos en 2021:

SPDR S&P 500 ETF Trust (SPY)

El fondo más grande y popular del planeta. SPY cuenta con alrededor de $ 330 mil millones en activos totales en la actualidad y cotiza cerca de 80 millones de acciones cada día. La razón por la que es tan popular es que está comparado con el famoso índice Standard & Poor’s 500, de las 500 acciones más grandes de Estados Unidos.

✔️Plataformas disponibles

- eToro.

- Libertex.

- Capital.com.

Invesco QQQ ETF (QQQ)

Si bien el S&P 500 agregó un impresionante 16% el año pasado, el índice Nasdaq-100, de las 100 principales empresas estadounidenses que cotizan en la bolsa de valores Nasdaq se recuperó un tremendo 45% en el mismo período. El número total de acciones en el Nasdaq-100 es mucho menor que el S&P 500, lo que le permite centrarse más en menos empresas, incluido el rey del comercio electrónico Amazon.com (AMZN) y el gigante tecnológico Microsoft Corp. (MSFT), por nombrar dos.

✔️Plataformas disponibles

- eToro.

- Capital.com.

Vanguard Information Technology ETF (VGT)

Este fondo Vanguard que no está comparado con un índice amplio de acciones, sino con una lista de empresas que solo están en el sector tecnológico. Aquí hay más riesgo, ya que sus fortunas suben y bajan con las fortunas de Big Tech. Pero como VGT obtuvo aproximadamente un 45% de rentabilidad el año pasado, está claro que existe un gran potencial de beneficios si las cosas van bien.

✔️Plataformas disponibles

- eToro.

- Capital.com.

Vanguard Growth ETF (VUG)

Si desea centrarse en empresas con mayor potencial de crecimiento en 2021, VUG es uno de los mejores ETF para comprar ya que se centra en empresas que parecen estar aumentando sus ganancias o ingresos más rápido que sus pares. Eso significa que obtendrá exposición a acciones de tecnología como comprar acciones Apple (AAPL) junto con minoristas como Home Depot (HD) e incluso a acciones de ferrocarriles Union Pacific Corp. (UNP), según las cifras actuales. Con una amplia gama de más de 250 acciones, VUG ofrece una forma diversificada de aprovechar el crecimiento del mercado de valores en un solo ETF.

✔️Plataformas disponibles

- eToro.

SPDR Gold Shares (GLD)

Con una inversión negociada en bolsa que consiste enteramente en lingotes de oro, cuyo desempeño se compara con el metal noble. GLD ha subido aproximadamente un 25% en el último año, superando el índice S&P 500, por lo que existe un claro potencial de ganancias al diversificarse fuera del mercado de valores.

✔️Plataformas disponibles

- eToro.

- Capital.com.

- Libertex.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

Invertir en ETF con PayPal, tarjeta de crédito o débito en USA

A la hora de invertir en ETF en USA podemos hacerlo utilizando diferentes métodos de pago, teniendo en cuenta que estos variarán según la plataforma bróker que utilicemos para realizar nuestra inversión.

A continuación analizaremos los diversos métodos de pago más populares y veremos las plataformas que permiten utilizarlos:

[su_row][su_column size=”1/2″]PayPal

Este pionero del fintech, nos ofrece bastante facilidad y rapidez a la hora de ingresar dinero en nuestro bróker, puesto que se ocupa de manera automática del cambio de divisas.

Plataformas con PayPal disponible

- eToro.

- Binance.

Tarjeta de crédito o débito

Estos métodos son comunes en la gran mayoría de los brokers, para su utilización no necesitaremos ningún tipo de registro previo, nos basta con el simple hecho de poseer una cuenta bancaria.

Plataformas con tarjeta disponible

- eToro

- Libertex

- Capital.com

Skrill

Se trata de un monedero electrónico, que permite realizar ingresos con 40 tipos de divisas distintas. Este es uno de los métodos más utilizados en plataformas como Capital.com por los usuarios de USA.

Plataformas con Skrill disponible

- eToro

- Libertex

- Capital.com

Neteller

Esta plataforma permite la obtención de una tarjeta de débito física. Neteller ofrece también a sus usuarios VIP recompensas como el descuento en comisiones por el cambio de divisa.

Plataformas con Neteller disponible

- eToro

- Libertex

- Capital.com

Tutorial: cómo invertir en ETF en Estados Unidos

Una vez tenemos claro qué es un ETF, y los distintos tipos de ETF en Estados Unidos, pasaremos a explicarle cómo invertir en ETF en USA a través de un sencillo tutorial paso a paso. Para ello comenzaremos por analizar las distintas plataformas bróker disponibles, con el fin de escoger la que mejores condiciones ofrezca.

Paso 1. Elegir el mejor bróker en USA

Para escoger el mejor bróker analizaremos todas las caracteristicas principales de cada uno, desde las comisiones hasta sus ventajas y desventajas:

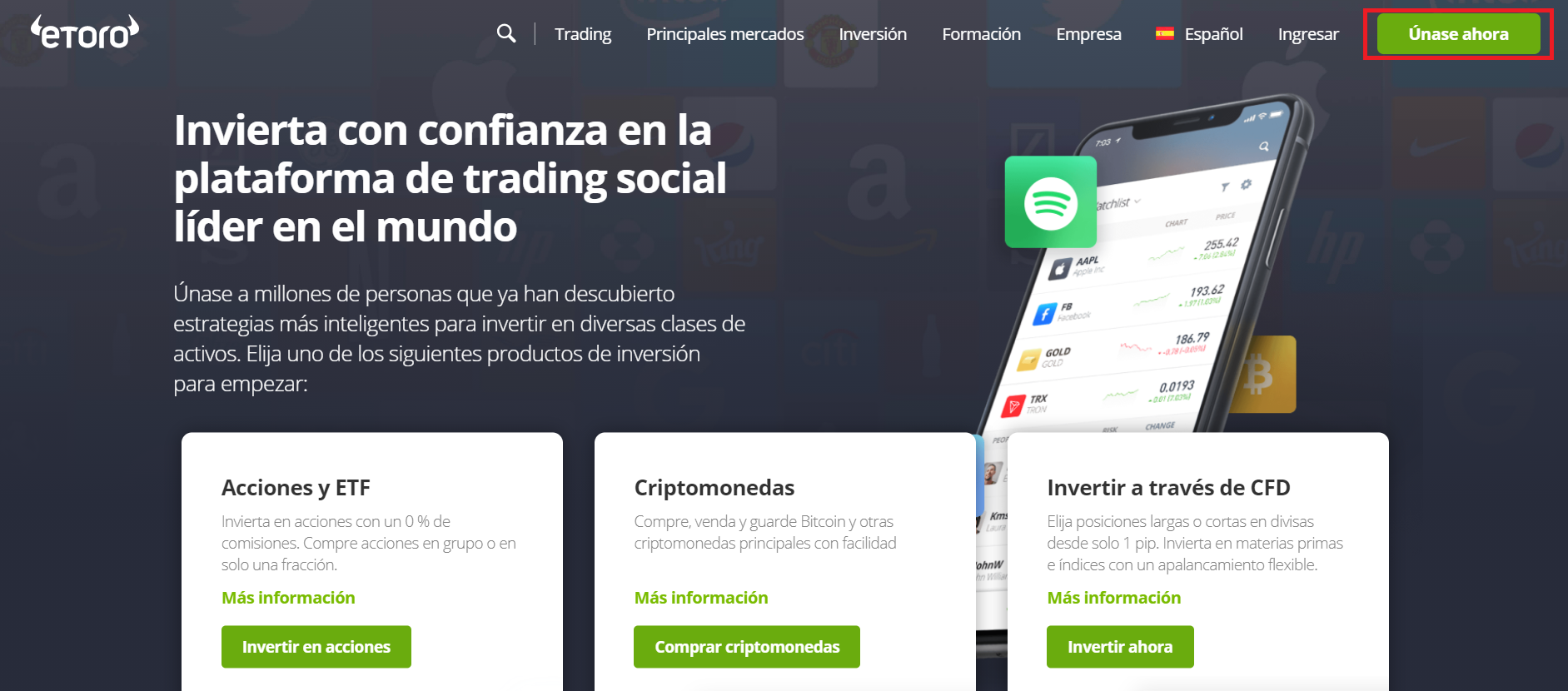

eToro: la mejor plataforma de social trading para ETF en USA

Hablar de eToro es hablar de uno de los mejores brokers de USA, esta plataforma fundada en 2006 en Israel, cuenta con una comunidad de más de 20 millones de usuarios en todo el mundo. Esto se debe a la seguridad que ofrece al encontrarse regulada bajo entidades como la FCA o el CySEC. Además eToro ofrece a sus usuarios un gran número de herramientas de social trading, como CopyTrading, con la cual se le permitirá examinar las inversiones de los usuarios más experimentados e incluso copiarlas para igualar su rentabilidad.

Comisiones eToro

- 0% en comisiones por la apertura o cierre de operaciones.

- Sin comisión en compraventa de ETF.

- 0% de comisión en depositos.

- 5 dólares en comisiones por retiro de capital.

- Tarifa de inactividad de 10 dólares tras 12 meses de inactividad.

Ventajas eToro

- Plataforma sencilla.

- SocialTrading y CopyTrading.

- Amplia variedad en métodos de pago.

- Cuenta demo gratuita.

- Bróker completamente seguro.

- Permite operar con las principales ETF en USA.

Desventajas eToro

- Carece de Metatrader.

- Tarifa de inactividad.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

Capital.com: Invertir en ETF de manera sencilla

Este bróker nativo del Reino Unido a conseguido seducir a más de 200.000 usuarios en poco más de cinco años, esto es debido a su sencilla interfaz y sus garantías de seguridad, ya que Capital.com se encuentra regulado por la FCA británica. En esta plataform, además de poder invertir en ETF, dispondremos de más de 70 criptomonedas distintas, posibilitándonos de esta forma invertir en criptomonedas en USA de la forma más sencilla.

Comisiones Capital.com

- 0% en comisiones por retiros y depósitos.

- Sin comisión en la apertura y cierre de operaciones.

- Sin tarifa de inactividad.

- 3 dólares mínimo por uso de Metatrader 4.

Ventajas Capital.com

- Bróker fiable y seguro.

- Fácil de usar.

- Cursos de formación gratuitos.

- Canal de TV propio en USA con amplio contenido sobre inversiones.

- Cuenta demo gratuita.

Desventajas Capital.com

- Comisión en Metatrader.

- Sin ningún tipo de promoción.

Libertex: gran variedad de activos financieros

Uno de los bróker con más trayectoria de la actualidad. Libertex fue fundado en 1997 en Rusia, y se encuentra regulado por varias entidades como el CySEC, FSCA y NBRB. No es de extrañar que cuente con más de dos millones de usuarios en más de 120 paises distintos. Gracias a Libertex podremos invertir en bolsa en USA y acceder a las principales ETF.

Comisiones Libertex

- Comisión en apertura y cierre de operaciones de 1$.

- 0% en comisión por depósito.

- 1% de comisión en retiros.

- Tarifa de inactividad de 10$ mensuales.

Ventajas Libertex

- Bróker con más de 20 años de experiencia.

- Contiene las ETF más importantes de USA.

- Gran variedad en opciones de apalancamiento.

- Regulado y seguro.

Desventajas Libertex

- Cuenta demo compleja.

- Servicio de atención al cliente limitado.

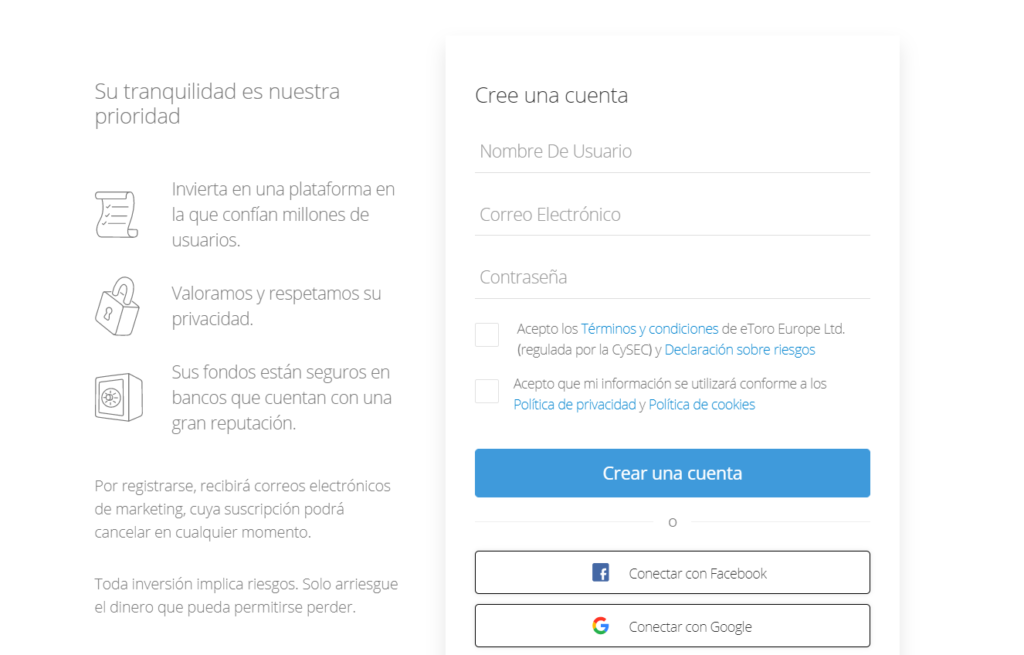

Paso 2. Crear una cuenta en el bróker

Una vez hemos analizado los mejores brokers para invertir en ETF en Estados Unidos pasaremos a la apertura de la cuenta. Para este paso mostraremos el ejemplo de crear una cuenta en eToro, ya que tras el análisis de plataformas hemos llegado a la conclusión de que esta es la que mejores condiciones ofrece a la hora de invertir en ETF en USA.

Para crear nuestra cuenta simplemente debemos acceder a la página principal de eToro, y una vez allí haremos click en “Únase ahora” en la parte superior derecha de la pantalla.

Una vez accedamos, se le mostrará una pantalla con el fin de crear su cuenta, para ello deberá rellenar la misma con sus datos personales, como correo electrónico, contraseña y nombre de usuario:

Como podemos comprobar en la imagen superior, eToro nos facilita este paso gracias a la posibilidad de crear nuestra cuenta a través de Facebook o Google. Una vez haya accedido será el turno de verificar su identidad, para ello le bastará con una foto de su permiso de circulación y un comprobante domiciliario.

Paso 3. Depositar fondos en la cuenta

Este paso es bastante sencillo, gracias a que eToro le ofrece más de 10 métodos de pago diferentes para depositar fondos en su cuenta y comenzar a invertir en ETF en USA.

Simplemente debemos seleccionar la cantidad que deseamos depositar y escoger el método que prefiramos para hacerlo.

Paso 4. Buscar el ETF en el que desee invertir

Para este paso debe acceder al buscador de la plataforma en la parte superior, y una vez allí es tan sencillo como escribir el nombre del ETF en el que esté interesado, si aún no tiene claro cual es el ETF en el que desea invertir puede ver las distintas opciones disponibles en la pestaña de “Instrumentos”.

Una vez seleccione su ETF accederá al menú principal del mismo, donde podrá comprobar distintas secciones, como noticias, estadísticas o gráficas en tiempo real.

Como puede observar en la imagen superior para invertir en ETF sencillamente debe seleccionar la opción “Invertir” en la parte superior derecha de su pantalla.

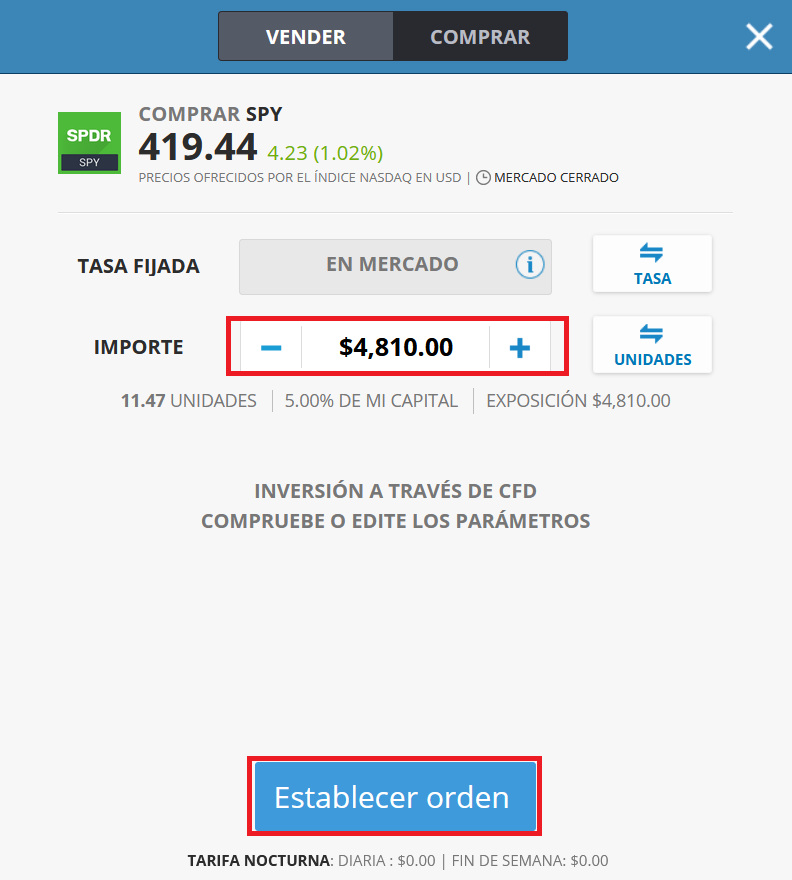

Paso 5. Invertir en ETF

Una vez haya clickado sobre “Invertir” aparecerá en su pantalla un menú con el siguiente aspecto:

En esta pantalla sencillamente debe seleccionar el importe con el que desea abrir su posición comercial y una vez seleccionado accederá a “Establecer oden”, de esta forma habrá comenzado a invertir en ETF en Estados Unidos gracias a eToro, de la forma más rápida, sencilla y segura.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

¿Cuáles son los ETF más rentables para invertir desde USA?

A continuación analizaremos los ETF que más rentabilidad ofrecen en 2021:

Invesco KBW Bank ETF

- Tipo: Industria (Bancos).

- Activos bajo administración: $ 1.2 mil millones.

- Rentabilidad por dividendo: 3,1%.

- Gastos: 0,35%.

Vanguard Value ETF

- Tipo: valor de gran capitalización.

- Activos bajo administración: $ 61,4 mil millones.

- Rentabilidad por dividendo: 2,7%.

- Gastos: 0,04%.

Vanguard Tax-Exempt Bond ETF

- Tipo: Bono municipal.

- Activos bajo administración: $ 10.0 mil millones.

- Rendimiento SEC: 1,2%.

- Gastos: 0,06%.

Vanguard S&P 500 ETF

- Tipo: mezcla de gran capitalización.

- Activos bajo administración: $ 172.5 mil millones.

- Rentabilidad por dividendo: 1,6%.

- Gastos: 0.03%, o $ 3 anuales por cada $ 10,000 invertidos.

Como observamos cada uno de estos ETF pertenece a un tipo distinto, por lo que podemos tener por seguro que encontraremos alta rentabilidad en los ETF independientemente del tipo o del mercado que estos abarquen.

¿Invertir en ETF o invertir en fondos indexados? Comparación

Para poder entender los conceptos básicos para invertir en los mejores ETF en USA debemos tener clara la diferencia entre un fondo indexado (a menudo invertido a través de un fondo mutuo) y un fondo cotizado en bolsa o ETF:

- Los ETF suelen ser más flexibles y convenientes que la gran mayoría de los fondos mutuos.

- Un ETF se puede negociar con mayor facilidad que un fondo indexado o fondos mutuos tradicionales, de manera similar a como se negocian las acciones ordinarias en una bolsa de valores.

- Se puede acceder a invertir en ETF en tamaños más pequeños y con menos obstáculos que los fondos mutuos.

- Al comprar ETF, podremos evitar las cuentas especiales y la documentación necesaria para las mutuas.

- Con los ETF se puede acceder a la compraventa en cualquier momento, mientras que los fondos mutuos solo se cotizan al cierre del mercado.

La mayor diferencia entre los ETF y los fondos indexados, como hemos comprobado, reside en el hecho de que los ETF se pueden negociar a lo largo del día, al igual que las acciones, mientras que la compraventa de los fondos indexados solo se podrá llevar a cabo por el precio establecido al final del día de negociación. Los ETF pueden negociarse como acciones, pero los inversores aún pueden aprovechar los beneficios de la diversificación.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

Ventajas y desventajas de invertir en ETF

En esta sección de la guía para invertir en ETF en USA, abordaremos un punto bastante importante a tener en cuenta, se trata de las ventajas y las desventajas de invertir en ETF en Estados Unidos en 2021:

Pros de invertir en ETF en USA

✔️Acceso a muchas acciones en diversas industrias.

✔️Ratios de gastos reducidos y menos comisiones de los brokers.

✔️Gestión de riesgos mediante la diversificación.

✔️Existen ETF que se centran en industrias específicas.

✔️La volatilidad se reduce en una EFT porque incorpora una serie de acciones en un sector de mercado específico en lugar de solo una.

Contras de invertir en ETF en USA

❌Los ETF que se gestionan de forma activa tienen tarifas más altas.

❌Los ETF con un enfoque industrial único limitan la posibilidad de diversificar el capital.

❌La falta de liquidez en muchos casos dificulta las transacciones con ETF.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

¿Cuánto se puede ganar al invertir en ETF desde USA?

Para vencer la inflación y garantizar que sus ahorros funcionen para usted a largo plazo, es crucial invertir en el mercado de valores. El lugar donde elija invertir su dinero dentro de esos vehículos de inversión también es importante, porque la cantidad que gana del mercado depende de la tasa de rendimiento que obtenga su inversión.

A continuación le mostraremos algunos ejemplos de cuánto puede ganar al invertir en ETF desde Estados Unidos:

- Invertiendo $ 500 al mes durante 10 años y si obtuviera una tasa de rendimiento del 4%, hoy tendría $ 73,625.

- Si invirtiera $ 500 al mes durante 10 años y obtuviera una tasa de rendimiento del 6%, hoy tendría $ 81,940.

- Si invierte $ 500 al mes durante 10 años y obtiene una tasa de rendimiento del 8%, hoy tendría $ 91,473.

Conclusión: ¿dónde invertir en ETF en USA?

Como habrá podido comprobar a lo largo de esta guía, eToro se posiciona como una de las mejores opciones para invertir en ETF en Estados Unidos. Esta afirmación está basada en que eToro nos provee de las mejores herramientas de social trading, como el CopyTrading o el CopyPortfolio, además de ofrecernos las mejores comisiones para invertir en ETF en USA.

Gracias a eToro podremos comenzar a invertir en ETF de forma sencilla a través de su cuenta demo, y utilizando la gran variedad de métodos de pago disponibles, entre ellos PayPal, algo que la gran mayoría de broker no pueden ofrecer. Además algo muy importante a tener en cuenta es que eToro contiene las ETF más importantes de USA, por lo que podremos acceder a invertir en ellas de forma sencilla y segura.

La negociación de valores de eToro es ofrecida por eToro USA Securities, Inc. («la Corredora»), miembro de FINRA y SIPC. Invertir implica riesgos, y el contenido se proporciona únicamente con fines educativos, no constituye una recomendación y no garantiza el rendimiento futuro. Compraracciones no es afiliada y puede recibir una compensación si usted accede a ciertos productos o servicios ofrecidos por la Corredora.

Preguntas frecuentes

¿Cuál es el importe mínimo para invertir en ETF desde USA?

¿Es mejor invertir en ETF o invertir en acciones?

¿Es realmente seguro invertir en ETF en Estados Unidos?

¿Conviene invertir en ETF o invertir en CFD?

¿Qué es invertir en ETF con apalancamiento?