Fondos indexados USA: ¿qué son y cómo invertir sin comisiones?

Si usted está interesado en los fondos indexados USA pero desconoce qué son y cómo invertir sin comisiones, sepa que ha dado con el lugar adecuado para despejar sus dudas. Pues en ComprarAcciones.com estamos especializados en la difusión y la educación financiera.

A lo largo del presente artículo usted aprenderá qué son los fondos indexados, cuales son sus características principales, en qué se diferencian de otros vehículos de gestión pasiva o cuales son los mejores fondos indexados. Por supuesto, para aquellas personas que se acercan por primera vez a este tipo de inversiones, realizaremos un tutorial para invertir en fondos indexados con total transparencia, seguridad y sin comisiones.

El objetivo al finalizar la lectura es que usted cuente con la información esencial para poder invertir en fondos indexados desde USA de la forma más efectiva, eficiente y sobre todo rentable.

Cómo invertir en fondos indexados en Estados Unidos en cinco pasos

- Seleccione un broker que opere fondos indexados en USA: recomendamos eToro (0% comisiones).

- Abra su cuenta con el broker escogido

- Deposite fondos en su cuenta. El mínimo en brokers como eToro es de $50.

- Realice la selección de fondos indexados que más le interese utilizando el buscador.

- Una vez escogido el fondo en cuestión, seleccione el importe que quiera invertir y pulse sobre «Ejecutar Operación».

-

-

¿Dónde invertir en fondos indexados desde USA?

[stocks_table id=»20″]Mejores sitios para invertir en fondos indexados en USA

[side_by_side_comparison id=»21″ type=»Stocks»]Fondos indexados, ¿qué son?

El mercado de valores de USA nos ofrece múltiples posibilidades. A la hora de abordar qué son los fondos indexados lo primero es analizar por separado los dos términos: fondos e indexados. En primer lugar, los fondos (de inversión, también llamados mutuos) son el patrimonio común de cientos o miles de inversores.

El mercado de valores de USA nos ofrece múltiples posibilidades. A la hora de abordar qué son los fondos indexados lo primero es analizar por separado los dos términos: fondos e indexados. En primer lugar, los fondos (de inversión, también llamados mutuos) son el patrimonio común de cientos o miles de inversores.Ese patrimonio estará gestionado por parte de una gestora o asset manager que se encargará de invertirlo de la mejor forma posible siguiendo el reglamento de gestión. Es decir, si el reglamento dice que el fondo invierte en acciones americanas sólo invertirá en acciones americanas. Si dice que invierte en bonos gubernamentales europeos, sólo invertirá en bonos gubernamentales europeos.

El primer fondo de inversión mutuo tal y como lo conocemos hoy en día se creó a comienzos del siglo XX en EEUU, la empresa que lo lanzó, MFS Investments, sigue en activo hoy díaAhora pasamos a la segunda derivada. Cuando hablamos de indexación estamos hablando de gestión pasiva, esto significa que en lugar de tener que destinar tiempo y recursos a que un equipo de analistas seleccione, compra y venta valores (es decir, realizar una gestión activa), el fondo replicará a un índice de referencia.

Es decir, si escogemos un fondo indexado sobre S&P 500 lo que estaremos tomando es el propio índice S&P 500, con las mismas empresas y los mismos pesos que el índice lleva de por sí.

En la indexación se distingue entre réplica física, cuando el fondo indexado compra las acciones reales en la misma proporción que mantiene el índice, y réplica sintética, cuando en lugar de comprar valores se recurre al uso de instrumentos derivados.Cómo invertir en fondos indexados desde USA

Además de saber qué son, es importante conocer cómo invertir en fondos indexados desde USA. Los productos financieros no siempre están disponibles en todos los países, y aún estándolo no siempre son accesibles a cualquier perfil. Un Hedge Fund por ejemplo nos exige un importe mínimo inicial elevado además de unos conocimientos financieros avanzados.

Por suerte los fondos indexados son un tipo de producto financiero de los considerados no complejos y por tanto pueden ser suscritos por cualquier persona con capacidad legal de contratación (es decir, mayor de edad y sin ninguna tutela legal). Para poder invertir en fondos indexados desde USA básicamente trabajamos por las siguientes vías de contratación:

- A través de nuestra entidad bancaria tradicional. Aunque no todas tienen fondos indexados propios, cada vez son más las que ofrecen a sus clientes fondos indexados de terceros. De esta forma, un cliente bancario tradicional podrá acceder a un portfolio que, eso sí, estará escogido a discreción de la entidad. No se descarta una comisión adicional por la adquisición, al margen de las comisiones ordinarias que llevan aparejadas las cuentas bancarias.

- Mediante venta directa. Hay gestores de fondos indexados que permiten contratación de forma directa. Esto sin embargo puede ser un engorro en cuanto a la agilidad, ya que los departamentos de ventas no son igual de eficaces que una atención directa.

- A través de un broker online. En USA se cuenta con multitud de brokers que nos proporcionan no sólo inversión en fondos indexados, sino también en ETFs, acciones, índices, criptomonedas y demás. Se trata de una opción recomendable ya que la alta competencia y la digitalización del medio hace que sus comisiones sean muy competitivas (o incluso inexistentes), al margen de la comodidad de operar desde nuestro sofá.

Tutorial: cómo operar en fondos de inversión indexados paso a paso

Llegados a este punto vamos a ver el apartado del tutorial, donde explicaremos cómo operar en fondos de inversión indexados paso a paso.

Si bien muchos de ustedes están familiarizados con la inversión y/o tienen en la actualidad productos financieros en vigor, este tutorial lo haremos partiendo desde lo más básico para que quede al alcance de todos.

Paso 1, elija un broker

Por rapidez operativa, agilidad y seguridad vamos a utilizar un broker online debidamente regulado, de hecho emplearemos a uno de los pocos que puede jactarse de contar con más de 20 millones de clientes. Hablamos por supuesto de eToro y sus características son las siguientes:

eToro: el nº1 en Social Trading y con 0% comisiones

Al margen del impresionante número de clientes que maneja, eToro es además el mayor broker de Social Trading del mercado. Cuenta con una plataforma ágil e intuitiva que acerca el mundo de la inversión a cualquier perfil, con independencia de sus conocimientos previos y su manejo de los dispositivos informáticos.

Al margen del impresionante número de clientes que maneja, eToro es además el mayor broker de Social Trading del mercado. Cuenta con una plataforma ágil e intuitiva que acerca el mundo de la inversión a cualquier perfil, con independencia de sus conocimientos previos y su manejo de los dispositivos informáticos.En cuanto a oferta, dispondremos de más de 2.000 activos diferentes para poder invertir, lo que incluye un buen surtido de indexados.

Por último, nos interesa mucho poner en valor el papel del Social Trading especialmente para aquellos inversores que toman contacto por vez primera con la inversión en general o con fondos indexados en particular. Esto se debe a que el Social Trading nos permite entrar en contacto con traders experimentados e incluso hacer que nuestra cartera replique sus operaciones de forma automática (lo que se conoce como CopyTrade).

Vamos a ver ahora los datos de eToro:

- Regulación: eToro es un broker regulado por la FCA británica, la ASIC australiana, la FINRA de EEUU y la CySEC de Chipre

- Adicionalmente: las cuentas de los clientes cuentan con un seguro

- Comisiones y tarifas: llegan a ser 0% comisiones en algunos activos, por lo general por debajo de la media

- Activos disponibles: Hasta 2.000 activos a nuestro alcance para configurar nuestra cartera

- Traders Objetivo: Creado para todo tipo de perfiles perfiles, desde inexpertos hasta avanzados

- Cursos de formación: la plataforma dispone de una academia formativa para los clientes

- Herramientas: Posee herramientas básicas a nivel de usuario, aunque con membresía accedes a las avanzadas

- Depósito mínimo: 50 $

- Apalancamiento: Será 1:2 en criptomonedas, 1:5 en acciones normales, 1:10 en materias primas y hasta 1:30 en el mercado de divisas o forex

Comisiones que aplica eToro

Interesa especialmente su programa 0% comisiones, aunque éste principalmente aplica sobre acciones y ETFs. Al margen de eso, sabemos que no existe comisión de apertura ni tampoco comisión de depósito, sí que veremos en cambio un cargo de 5 $ cada vez que queramos retirar dinero a nuestra cuenta bancaria, aunque dicho importe es fijo con independencia de la cantidad a reembolsar.

Ventajas por operar con eToro

Lo mejor de eToro es sin duda:

- Su política 0% comisiones

- Hablamos del nº1 en Social Trading

- Dispone de más 2.000 activos para invertir y crear nuestra cartera

- Entre los distintos medios de pago se encuentra PayPal

- Plataforma ágil e intuitiva

Inconvenientes de eToro

Lo que debería de mejorarse en eToro:

- El acceso a herramientas avanzadas de trading sólo es posible si cuentas con membresía

- El gasto de 5 $ por efectuar una retirada de fondos

Paso 2, abra la cuenta con el broker

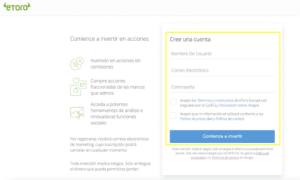

Entramos en la web oficial del broker eToro pulsando aquí. A continuación tendremos que hacer click en el botón «Comience ahora» para inicial el proceso de alta de usuario:

En la siguiente pantalla nos pedirán que introduzcamos usuario, contraseña y correo de contacto. Una vez hecho esto, recibiremos un correo de bienvenida y ya estará oficialmente abierto el perfil en eToro:

Paso 3, complete su perfil

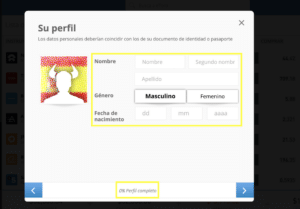

Tras acceder al broker con los datos del perfil que acabamos de crear nos va a tocar completar nuestros datos. Los brokers (sobre todo aquellos serios y legales) están obligados a identificar a los clientes, por tanto hemos de proporcionar datos fidedignos sobre nuestra dirección, dirección fiscal o nombre y apellidos.

También se suele añadir un mini cuestionario para determinar el perfil del inversor antes de comenzar a operar. Esto tiene doble función: estadística y de conveniencia.

Para realizar esta toma de datos, pulsamos el botón «Complete su perfil» situado visible en la parte superior izquierda de la pantalla principal de eToro:

Se abrirá entonces una nueva ventana, punto por punto tendremos que ir rellenando los datos que se nos soliciten:

Paso 4, depósito de fondos

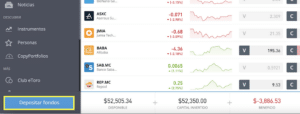

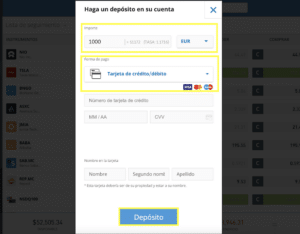

Tras completar nuestro perfil correctamente, vamos a depositar los fondos con los que vamos a operar en los mercados y comprar Curve Token. Pulsaremos sobre la opción «Depositar fondos» que se encuentra en la esquina inferior izquierda de la pantalla principal:

Se abre entonces una nueva ventana, en ella vamos a tener que establecer el importe a invertir y el medio de pago por el cual hacerlo. Podemos emplear desde medios más comunes (tarjetas, transferencia bancaria…) hasta los más novedosos (PayPal, Skrill o Neteller entre otros).

Pulsaremos sobre el botón que pone «Depósito» para hacer que se ejecute la dotación de los fondos:

Paso 5, inversión en fondos indexados

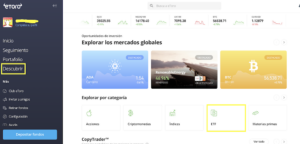

Los fondos indexados y ETFs están disponibles en el apartado «ETFs» que se nos muestra una vez pulsamos el apartado «Descubre» situado en la parte derecha de la pantalla principal:

No obstante en este tutorial sabemos que queremos invertir en el First Trust NASDAQ Clean Edge Green Energy Index Fund, por lo que simplemente tendremos que escribir el nombre (aunque resulte un poco largo) en la barra de búsqueda sita en la parte superior de la pantalla. En ese momento aparecerá el resultado:

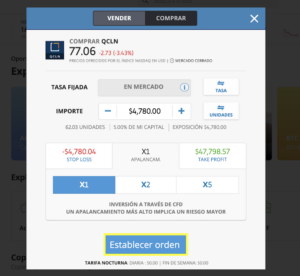

Al pulsar sobre «Invertir» nos saldrá directamente el panel de órdenes. Establecemos ahí el importe de la operación, las características que queramos aplicar (stop loss, apalancamiento, take profit,…) y por último pulsamos en «Ejecutar orden» para que ésta tome efecto:

Mejores fondos indexados para invertir en 2026

A continuación vamos a ver cuáles son los mejores fondos indexados para invertir en 2026. Diferenciaremos entre grupos, como por ejemplo puede ser la inversión por sectores y la inversión por geografías.

A continuación vamos a ver cuáles son los mejores fondos indexados para invertir en 2026. Diferenciaremos entre grupos, como por ejemplo puede ser la inversión por sectores y la inversión por geografías.Por supuesto siempre es recomendable que un asesor financiera revise con usted el fondo indexado adecuado, ya que cada persona cuenta con unos objetivos de inversión diferentes y por tanto no se puede recetar el mismo medicamento a todo el mundo, o al menos no en las mismas dosis.

Sin perjuicio de lo anterior, veamos una selección de algunos de los fondos indexados más recomendados para invertir en 2026.

Inversión por sectores

Dentro de la inversión por sectores tenemos aquellos fondos indexados que exclusivamente se centran en una industria concreta. En estos momentos hay grandes flujos de dinero moviéndose hacia nichos como la biotecnología, el cambio climático o la tecnología.

A este respecto podemos hablar de fondos indexados como por ejemplo del First Trust NASDAQ Clean Edge Green Energy Index Fund, el Healthcare Staples Select Sector SPDR Fund o el iShares Nasdaq Biotechnology.

Inversión por geografías

Por geografías está claro que siempre vamos a poder movernos en función de cómo sople la economía en cada parte del mundo. A este respecto los analistas abogan por ejemplo por un florecer de China y una fuerte recuperación de Europa, sin dejar de lado por supuesto al potente crecimiento de algunos países en vías de desarrollo.

Vemos aquí por ejemplo el iShares China Large Cap index o también el Vanguard FTSE Europe Fund.

Fondos indexados Vs. ETF, ¿en qué se diferencian?

En este punto ampliamos la información y hablamos de fondos indexados Vs. ETF. ¿En qué se diferencian?¿cuáles son sus semejanzas?

En este punto ampliamos la información y hablamos de fondos indexados Vs. ETF. ¿En qué se diferencian?¿cuáles son sus semejanzas?Lo cierto es que es más lo que les une que lo que les separa, pues ambos productos son lo mismo en esencia y únicamente se diferencian por la carcasa en la que vienen presentados. Sin embargo bastan esos cambios superficiales para que podamos optar por trabajar con unos o con otros. He aquí la explicación.

Semejanzas

Las semejanzas de los fondos indexados y los ETF radican en el modelo de gestión que efectúan, ya que ambos son vehículos de gestión pasiva y por tanto están indexados a un benchmark o índice de referencia. Esto hará que de por sí hablemos de carteras ampliamente diversificadas en una pluralidad de acciones y/o bonos.

Además, tanto uno como otro cuentan con una comisión de gestión bajísima, que evidentemente obedece a esa ausencia de un equipo gestor que tenga que estar continuamente comprando y vendiendo valores tratando de obtener rentabilidad en cualquier escenario posible.

Por último, ambos productos son soluciones eficiente de inversión a medio y largo plazo, ya que suman unos resultados que típicamente superan a los fondos tradicionales con unas bajas comisiones.

Diferencias

Las diferencias básicamente son en base a cómo se construyen. Los fondos indexados son fondos de inversión que replican un índice, nada más, no hay ninguna otra característica que los distinga.

Por el contrario, un ETF es un híbrido entre acción y fondo de inversión. Esto hace que los ETF se negocien en horario de bolsa, exactamente igual que las acciones, comprándose y vendiéndose en tiempo real.

Claro está, si se negocian como acciones cuentan con la ventaja de que las operaciones se ejecutan automáticamente. Sin embargo, eso también supone tener que asumir una serie de costes operativos que no se tienen con un fondo indexado. Salvo que se utilicen brokers sin comisiones como por ejemplo eToro.

¿Es mejor invertir en fondos indexados o comprar acciones?

Entre los inversores siempre existe una pregunta recurrente: ¿es mejor invertir en fondos indexados o comprar acciones?. Lo cierto es que no hay una respuesta absoluta, sino que dependerá de tipo de inversor que seamos o pretendamos ser.

Entre los inversores siempre existe una pregunta recurrente: ¿es mejor invertir en fondos indexados o comprar acciones?. Lo cierto es que no hay una respuesta absoluta, sino que dependerá de tipo de inversor que seamos o pretendamos ser.Tanto la inversión indexada como la inversión directa en renta variable cuentan con una serie de ventajas y desventajas. Así pues vamos a poner sobre la mesa por qué deberías optar por una vía y otra.

Invierte en fondos indexados si…

- Quieres acceder de forma rápida a un mercado mundial concreto o a un determinado sector.

- Prefieres evitar el análisis exhaustivo de cada valor disponible optando por coger una pluralidad de valores con una única inversión. Por ejemplo, si quiero entrar en biotecnológicas pero no dispongo del tiempo o las ganas de analizar todas y cada una de las empresas que hay en el mercado.

- Si quieres llevar al máximo el factor de la diversificación, invirtiendo en cientos de activos a la vez.

- Si no quieres ser el encargado de asignar los pesos sobre las diferentes empresas, dejando la ponderación en manos de la misma construcción del índice.

- Inviertes con una vocación de medio y largo plazo, sin preocuparte por la volatilidad que pueda ocurrir en momentos puntuales de mercado.

Compra acciones directamente si…

- Prefieres tener el control sobre las empresas en las que inviertes y la forma en la que inviertes.

- No quieres depender de una ponderación previamente asignada, por lo que podrías dar más peso a una empresa a la cual vez mejor pronóstico que otra que quizás esté sobrevalorada.

- Además de posiciones largas, también te interesa adoptar posiciones cortas e incluso utilizar apalancamientos puntuales.

- Eres un inversor que disfruta del trading intradía y a muy corto plazo.

Conclusión: dónde invertir en fondos indexados desde USA

Después de ver las características básicas de los fondos indexados, sus ventajas y diferencias con otros activos, e incluso haber realizado un tutorial de compra básico, vamos a formular nuestra conclusión: dónde invertir en fondos indexados desde USA.

Después de ver las características básicas de los fondos indexados, sus ventajas y diferencias con otros activos, e incluso haber realizado un tutorial de compra básico, vamos a formular nuestra conclusión: dónde invertir en fondos indexados desde USA.Lo primero que vamos a decir es que los fondos indexados se operan de forma mucho más efectiva desde un broker online debidamente supervisado que a través del canal bancario tradicional. Usted puede acceder con facilidad a una larga lista de fondos indexados con la comodidad de su dispositivo móvil o su ordenador, con bajas comisiones y seguridad garantizada.

Por último, si tuviésemos que escoger un broker para invertir en fondos indexados quizás eToro resulte nuestra opción favorita. No sólo por su carácter 0% comisiones en multitud de activos o su oferta de producto, sino porque además cuenta con una funcionalidad como lo es la del Social Trading que nos permite replicar las inversiones de los mejores traders en fondos indexados.

Preguntas frecuentes

¿Es seguro invertir en fondos indexados?

Sin duda alguna invertir en fondos indexados es seguro, de hecho mucho más seguro que otro tipo de inversiones que realizamos de forma habitual. En primer lugar los fondos indexados están gestionados por entidades de primer nivel con miles y miles de millones en activos, lo que dista mucho de ser cualquier tipo de estafa. Además, los fondos indexados están sometidos a una estrecha vigilancia por parte del supervisor (la SEC en este caso) y cualquier tipo de ineficiencia se subsana de inmediato. En última instancia, el efecto diversificador de los fondos indexados supone que no invertimos en uno o dos valores, sino que los hacemos en decenas o cientos a la vez, por lo que el riesgo de la inversión se diluye.

¿Cuánto se puede ganar operando en fondos indexados?

Todo dependerá del fondo indexado que nos decidamos a emplear, pues no es lo mismo indexarse al NASDAQ 100 que hacerlo a un índice de bonos americanos. En cualquier caso, por regla general a largo plazo una estrategia indexada ofrece mucho mejor resultado que una estrategia de gestión activa, ya que pocos fondos tradicionales logran batir a los índices.

¿Cuál es el importe mínimo para invertir en fondos indexados desde USA?

En sí no existe un mínimo, sino que dependerá de la plataforma a partir de la cual operamos. Las plataformas nos permiten comprar o bien una unidad básica (es decir, una participación) o bien una fracción de ésta.

¿Es posible aprender a invertir en fondos indexados con una cuenta demo?

Sí. En brokers como eToro existe la posibilidad de invertir con cuentas demo, en donde no arriesgamos nuestro dinero sino que empleamos uno ficticio (claro está, tampoco vamos a poder capitalizar las ganancias).

Emilio Perez

Emilio Perez

Emilio es gestor de patrimonios con más de 12 años de experiencia en banca privada. Licenciado en Hª del Arte por la Universidad de Valencia, Máster en Gestión Cultural por CEU Business School, Postgrado en Asesoramiento Financiero por FEBF y Postgrado Directivo en Planificación Financiera. Especialista en análisis y selección de fondos de inversión, ETF, criptomonedas y valores, cuenta con la certificación EFA de EFPA España con el Funds Expert Certificate de Financial Mind. Es colaborador habitual de medios como Cryptonews, ComprarAcciones, Business 2 Community o Perspicacia by MiTrade. Ha trabajado en entidades como bancarias como BBVA, Banco Popular o Deutsche Bank, siempre en posiciones de banca personal y privada. En la actualidad ocupa el puesto de Wealth Manager en Ahorro & Inversión El Corte Inglés.Ver todas las publicaciones de Emilio Perezcompraracciones.com brinda información de primera calidad a través de guías educativas financieras y videos tutoriales sobre cómo comprar acciones e invertir en acciones. También comparamos a los principales proveedores junto con información detallada sobre sus ofertas de productos. No asesoramos ni recomendamos a ningún proveedor, pero estamos aquí para permitir que nuestro lector tome decisiones informadas y proceda bajo su propia responsabilidad. Si continúa utilizando este sitio web, acepta nuestra política de privacidad «.

ComprarAcciones.com © 2023. Todos los derechos Reservado. Compañía del Reino Unido No. 11705811. Tenga en cuenta que el contenido de este sitio no debe considerarse un consejo de inversión. Invertir es especulativo. Al invertir su capital está en riesgo. Este sitio web es gratuito para su uso, pero podemos recibir comisiones de las empresas que presentamos en este sitio.

Usamos cookies para asegurar que te damos la mejor experiencia en nuestra web. Si continúas usando este sitio, asumiremos que estás de acuerdo con ello.Scroll Up